Учет целевого финансирования в «1С:Бухгалтерии некоммерческой организации»

В настоящее время многие организации, в том числе и некоммерческие, получают из бюджета и иных источников разного рода целевое финансирование. Рассказываем, что собой представляют данные средства и как их правильно учитывать.

Содержание

- Целевое финансирование: понятие, виды и особенности учета

- Методика учета целевого финансирования в «1С:Бухгалтерии некоммерческой организации»

Целевое финансирование: понятие, виды и особенности учета

Что такое целевое финансирование

Определение понятия «средства целевого финансирования» приводится в пп. 14 п. 1 ст. 251 НК РФ. Здесь под такими средствами понимается получаемое организациями имущество и деньги, используемые строго по назначению и в целях, определяемых либо самим субъектом, выступающим источником такого финансирования, либо федеральным законодательством. Конкретный порядок предоставления и расходования средств целевого финансирования зависит от их вида и назначения и устанавливается на основании законодательства и подзаконных актов. У таких средств, несмотря на их разнообразие, можно выделить ряд общих черт.

Как правило, средства целевого финансирования предоставляются получателям на безвозмездной и безвозвратной основе. В то же самое время за расходованием таких средств по целевому назначению устанавливается довольно жесткий контроль со стороны источника финансирования, и получатель обязан отчитаться по итогам расходования этих средств, а также об их остатке. Получатель финансирования несет ответственность за нецелевое расходование средств, и в случае нарушения порядка их получения и расходования обязан вернуть ранее полученную сумму в соответствующий бюджет или организацию.

Под целевым финансированием в рамках данной статьи понимаются деньги и иное имущество, предоставляемые на содержание некоммерческих организаций и ведение ими уставной деятельности (п. 2 ст. 251 НК РФ).

Источниками целевого финансирования могут являться бюджеты различных уровней, организации и физлица. Средства целефого финансирования предоставляются на безвозмездной основе и могут использоваться НКО строго на установленные в соответствующем НПА (соглашении) цели. При этом налогоплательщики − получатели целевого финансирования обязаны вести раздельный учет доходов и расходов, полученных/понесенных в рамках целевых поступлений.

Виды целевого финансирования и целевых поступлений

Законодательство не устанавливает исчерпывающего перечня разновидностей средств целевого финансирования. На практике подобных выплат встречается множество, и провести четкую и однозначную классификацию не представляется возможным. Однако применительно к налогу на прибыль НК РФ все же определяет несколько разновидностей данных выплат, не учитываемых при определении налогооблагаемой базы.

В указанных целях к средствам целевого финансирования относится следующее имущество (пп. 14 п. 1 ст. 251 НК РФ):

- лимиты бюджетных обязательств, доведенные до казенных учреждений;

- субсидии, предоставленные бюджетным учреждениям и автономным учреждениям;

- средства бюджетов, выделяемых осуществляющим управление многоквартирными домами ТСЖ, ЖСК и иным специализированным потребительским кооперативам;

- средства бюджетов, выделяемых на долевое финансирование проведения капитального ремонта общего имущества в многоквартирных домах;

- средства участников долевого строительства, размещенные на счетах эскроу;

- гранты.

К целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности, в частности, относятся (п. 2 ст. 251 НК РФ):

- взносы учредителей, пожертвования, доходы в виде безвозмездно полученных НКО работ и услуг;

- взносы на формирование фондов поддержки научной, научно-технической, инновационной деятельности;

- имущество и имущественные права, переходящие НКО по завещанию в порядке наследования;

- бюджетные средства, предоставленные на осуществление уставной деятельности НКО;

- денежные средства и иное имущество, имущественные права, которые получены на осуществление благотворительной деятельности;

- совокупный вклад учредителей негосударственных пенсионных фондов;

- имущество (включая денежные средства) и имущественные права, которые получены религиозными организациями на осуществление уставной деятельности;

- средства, полученные НКО безвозмездно на обеспечение ведения уставной деятельности, не связанной с предпринимательской деятельностью, от созданных ими организаций;

- отчисления адвокатских палат субъектов РФ на общие нужды Федеральной палаты адвокатов;

- средства, поступившие на проведение профсоюзными организациями социально-культурных и других мероприятий, предусмотренных их уставной деятельностью, и т.д.

Налоговый учет целевого финансирования

Имущество, полученное компаниями в рамках целевого финансирования, не учитывается в качестве доходов при определении налоговой базы по налогу на прибыль организаций. При этом налогоплательщики, получившие средства целевого финансирования, обязаны вести раздельный учет всех доходов, полученных в рамках целевого финансирования. При отсутствии такого учета у налогоплательщика, получившего средства целевого финансирования, указанные средства рассматриваются как подлежащие налогообложению с даты их получения (пп. 14 п. 1 ст. 251 НК РФ).

То же самое касается и целевых поступлений на обеспечение содержания НКО некоммерческих и ведения ими уставной деятельности.

В целях получения освобождения от налогообложения налогом на прибыль ранее полученных средств целевого финансирования/поступлений получатель представляет в ИФНС «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования». Данный отчет представляется в рамках сдачи налоговой декларации по налогу на прибыль (лист 7), утв. приказом ФНС от 23.09.2019 № ММВ-7-3/475@.

При этом следует учитывать, что вышеуказанные правила применяются к целевому финансированию и целевым поступлениям только в том случае, если соответствующие выплаты (средства) прямо поименованы в ст. 251 НК РФ. Перечень выплат и поступлений, освобождаемых от налогообложения, является исчерпывающим. Если какая-либо выплата хотя и обладает всеми признаками целевого финансирования или поступления, но не указана в ст. 251 НК РФ, она будет признаваться внереализационным доходом организации. Внереализационным доходом такие выплаты будут считаться также и в случаях их нецелевого расходования (письмо Минфина от 31.12.2020 № 03-03-05/116899).

Методика учета целевого финансирования в «1С:Бухгалтерии некоммерческой организации»

Отражение поступления целевого финансирования в «1С:Бухгалтерии некоммерческой организации»

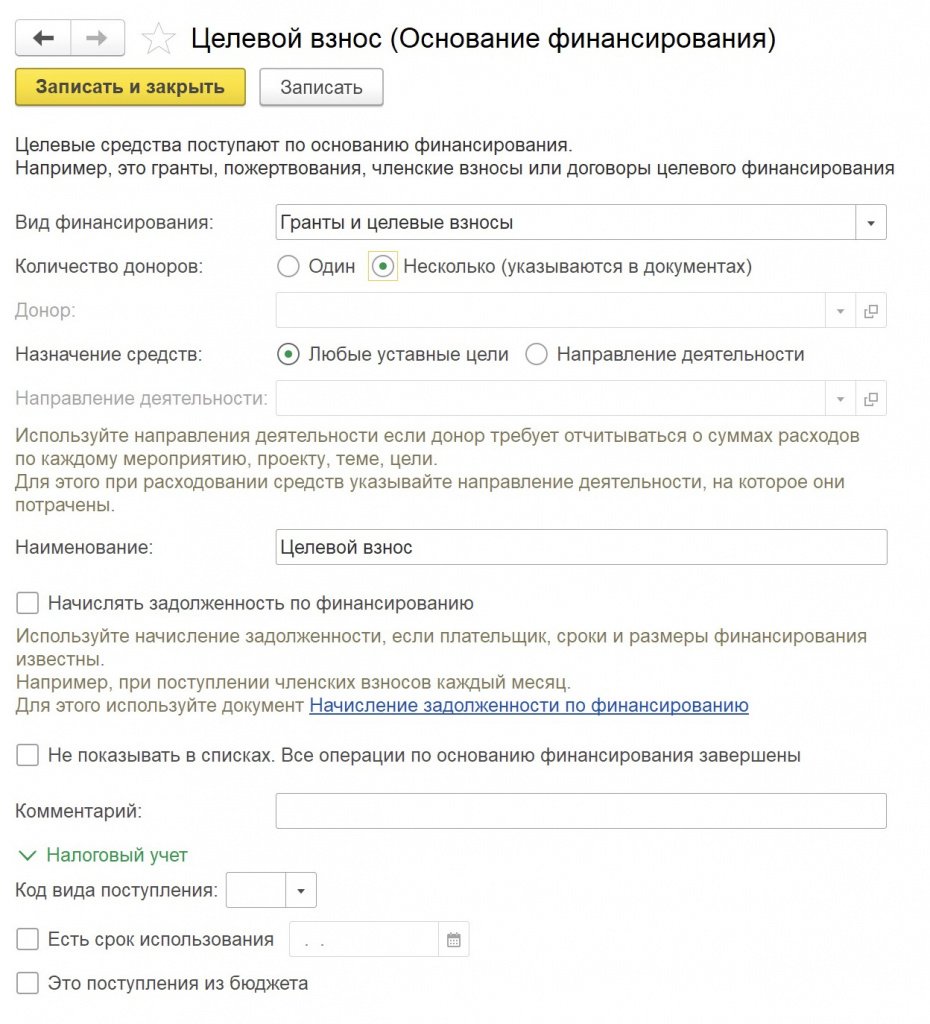

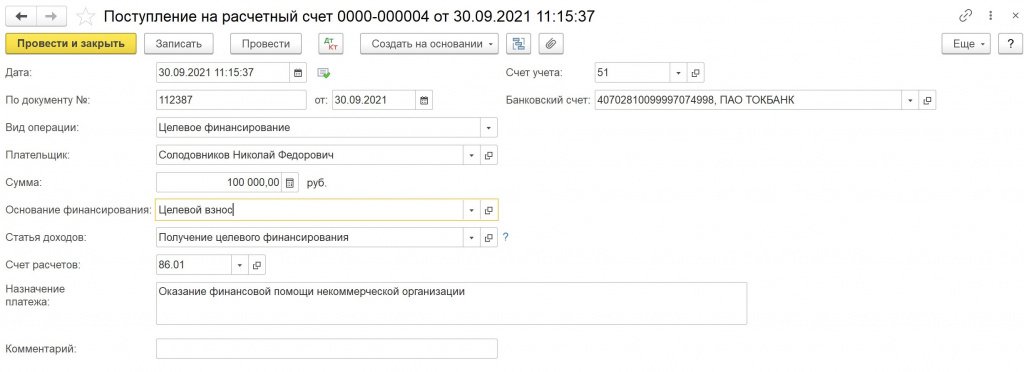

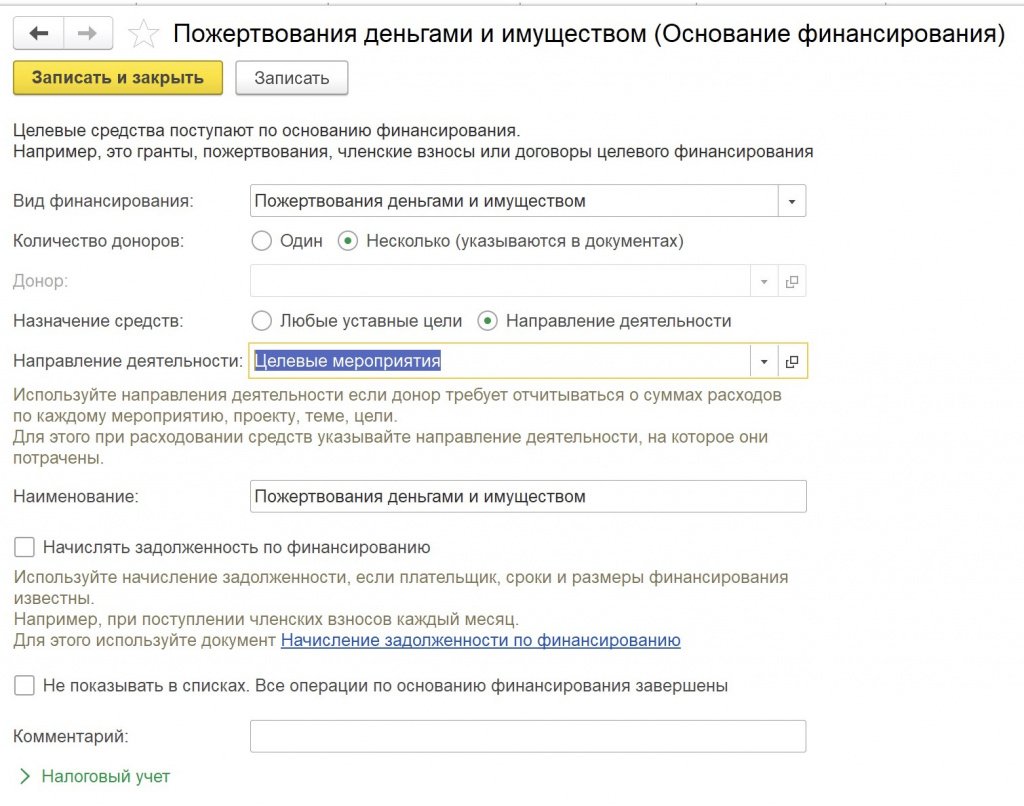

В программе поступившее целевое финансирование учитывается на счете 86.01 «Целевое финансирование и поступления» в разрезе Оснований финансирования: Справочники − Основания финансирования.

У оснований финансирования есть несколько видов. Вид финансирования используется при заполнении Отчета о целевом использовании средств.

Поступление целевого финансирования отражается документами Поступление на расчетный счет, Поступление наличных с видом операции Целевое финансирование. В документе указывается плательщик-донор и соответствующее основание финансирования.

Отражение расхода целевых средств в «1С:Бухгалтерии некоммерческой организации»

Для отражение расхода целевых средств в «1С:Бухгалтерии некоммерческой организации» используется счет 86.02 «Расходы по основной деятельности некоммерческой организации».

Счет 86.02 разбит на субсчета:

- 86.02.1 − расходы по основной деятельности некоммерческой организации на оплату труда. На этом субсчете отражаются расходы, связанные с оплатой труда, включая страховые взносы;

- 86.02.2 − иные расходы по основной деятельности некоммерческой организации.

На этом субсчете отражаются все остальные расходы целевых средств.

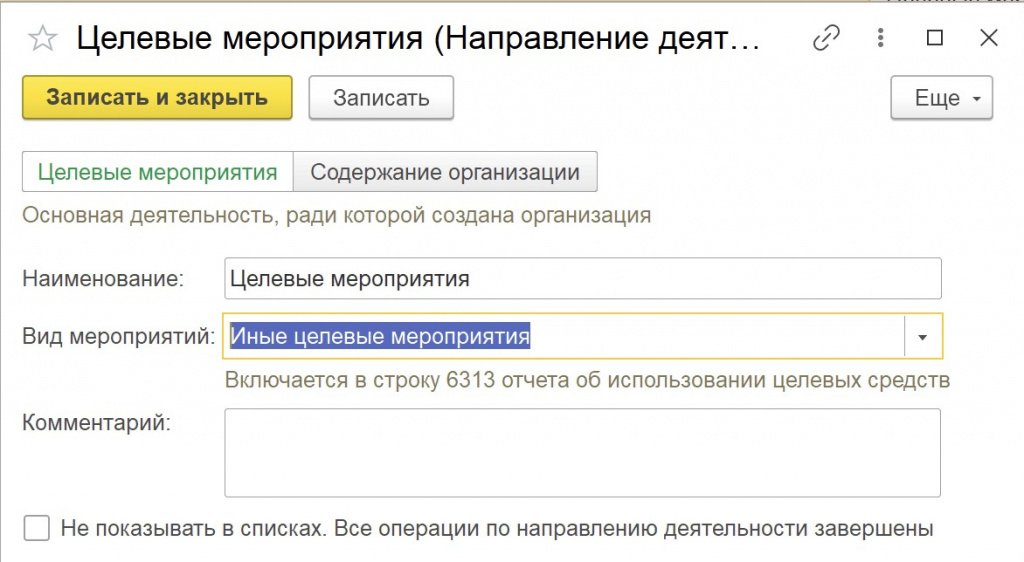

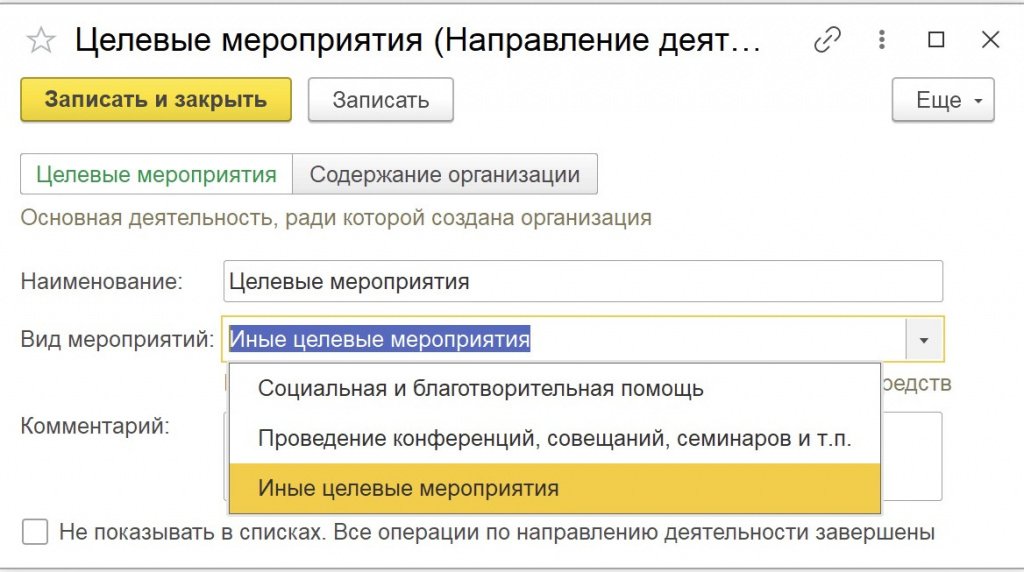

Учет расходов ведется в разрезе направлений деятельности организации: Справочники − Направления деятельности. У направлений деятельности задается тип − Целевые мероприятия и Содержание организации.

Целевые мероприятия − основная деятельность организации, ради которой организация создавалась. У целевых мероприятий так же задается вид мероприятий. Вид мероприятий учитывается при заполнении Отчета об использовании целевых средств.

Содержание организации − это деятельность, не связанная напрямую с какими-либо целевыми мероприятиями. К ней можно отнести, например, аренду помещения, оплату труда сотрудникам, занятым сразу на нескольких проектах.

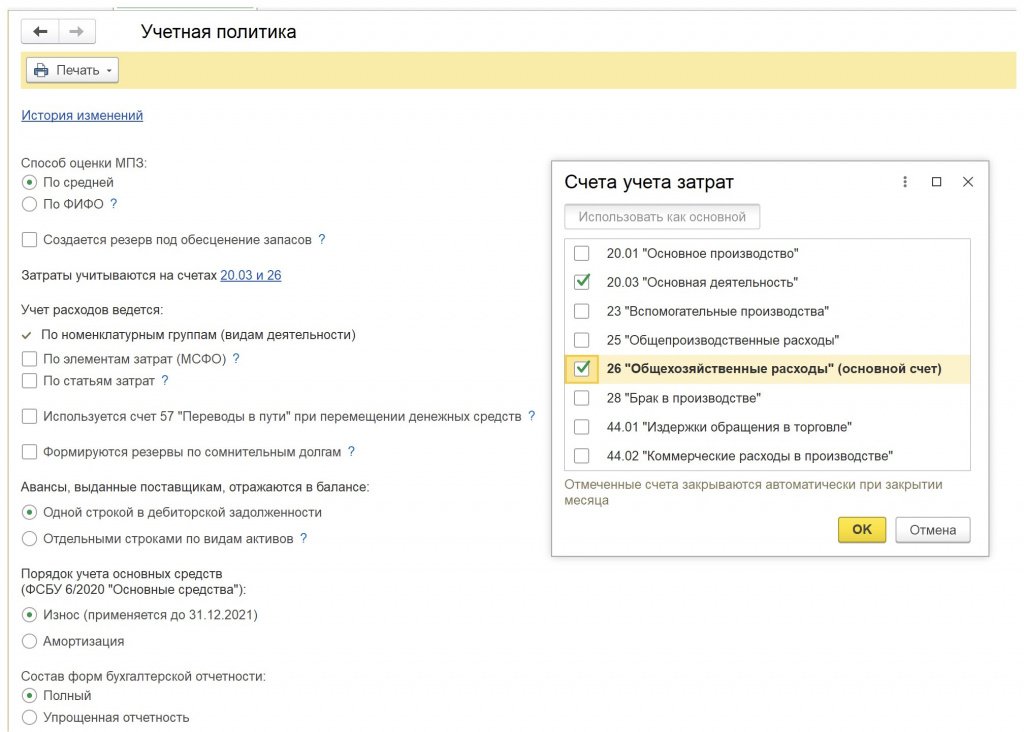

В течение месяца расходы сначала аккумулируются на счетах учета затрат в разрезе направлений деятельности и статей затрат. Используемые счета учета затрат задаются в учетной политике организации: Главное − Учетная политика. Счет, выбранный основным, будет по умолчанию подставляться в документы затрат.

Расходы на содержание организации рекомендуем учитывать на счете 26 «Общехозяйственные расходы», расходы на осуществление целевых мероприятий − на счете 20.03 «Основная деятельность».

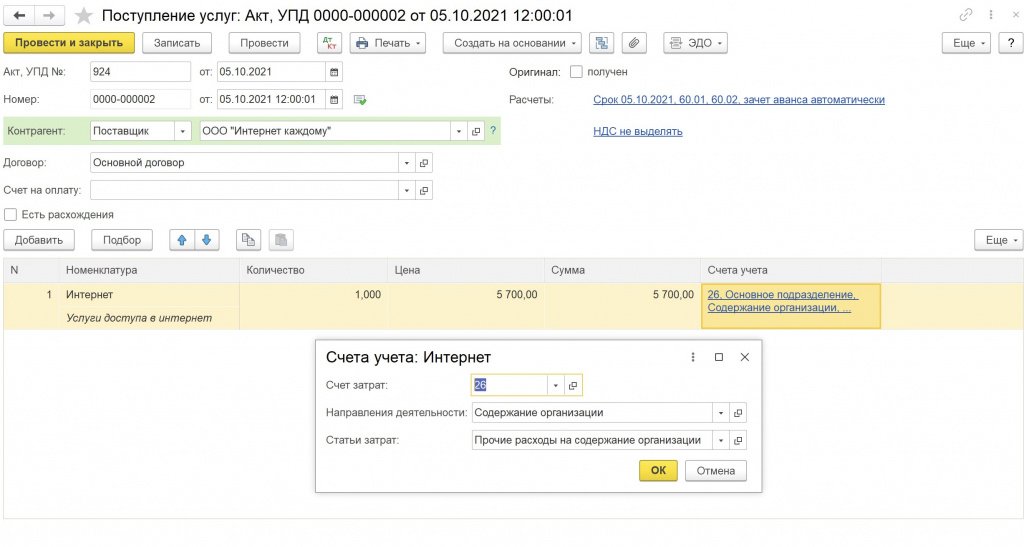

Поступление услуг сторонних организаций, оплачиваемых за счет целевых средств

Поступление услуг, связанных с уставной деятельностью некоммерческой организации, отражается документом Поступление товаров: Акт, УПД с указанием соответствующей аналитики затрат по услугам: Покупки− Поступления (акты, накладные).

Обратите внимание: для покупки услуг за счет целевых средств следует указать вид контрагента Поставщик.

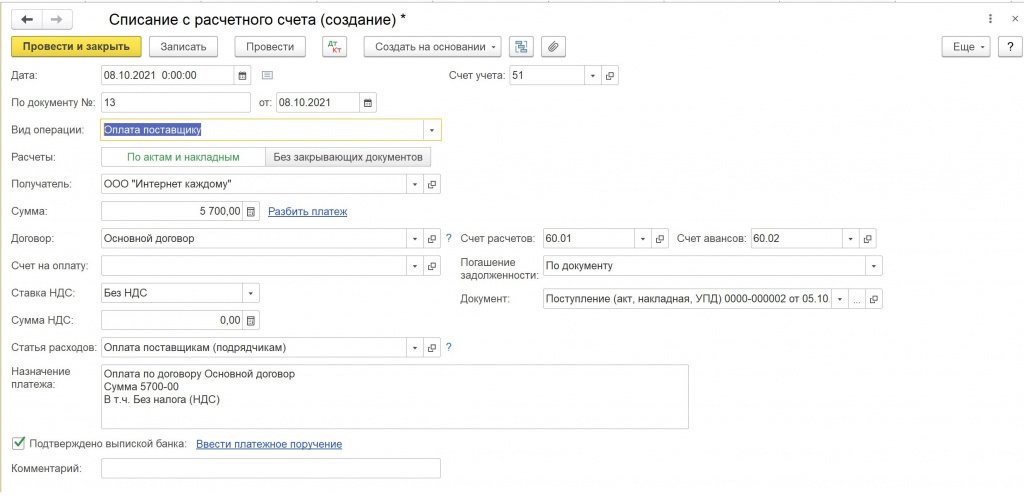

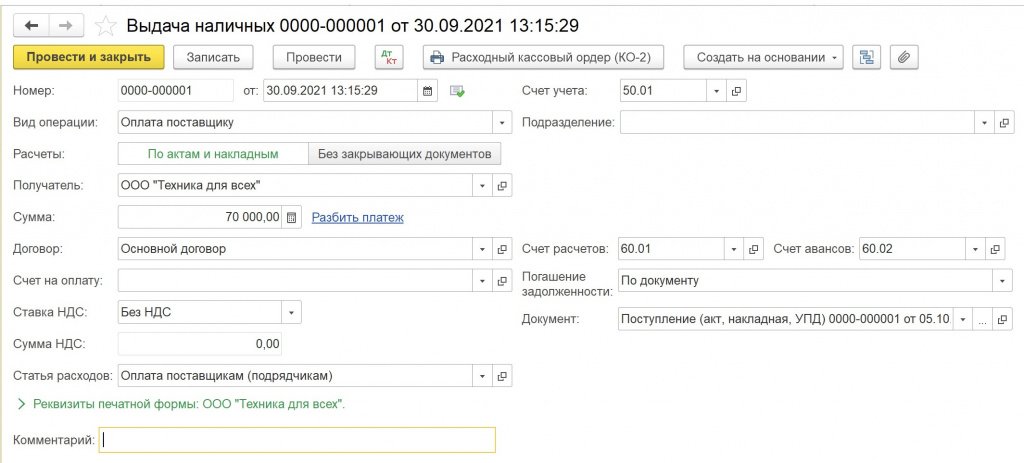

Оплату поставщику следует отражать документами Выдача наличных, Списание с расчетного счета.

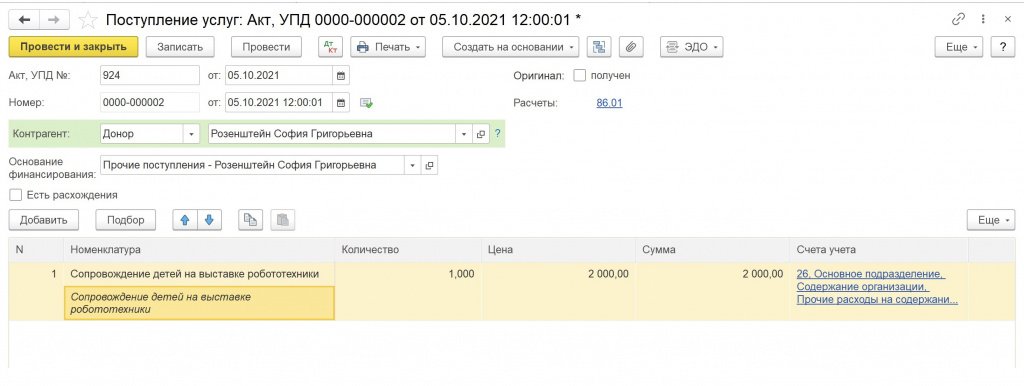

В случае, если услуга оказывается донором в качестве пожертвования, то в документе Поступление товаров: Акт, УПД следует указать вид контрагента Донор и указать соответствующее основание финансирования.

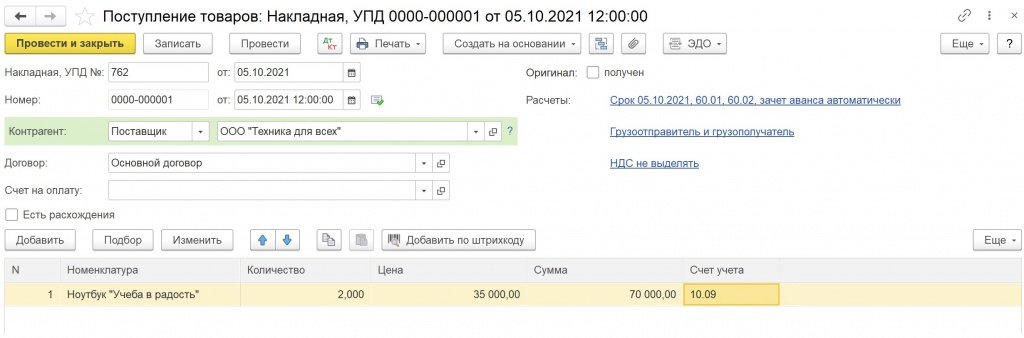

Покупка товаров для осуществления основной деятельности за счет целевых средств

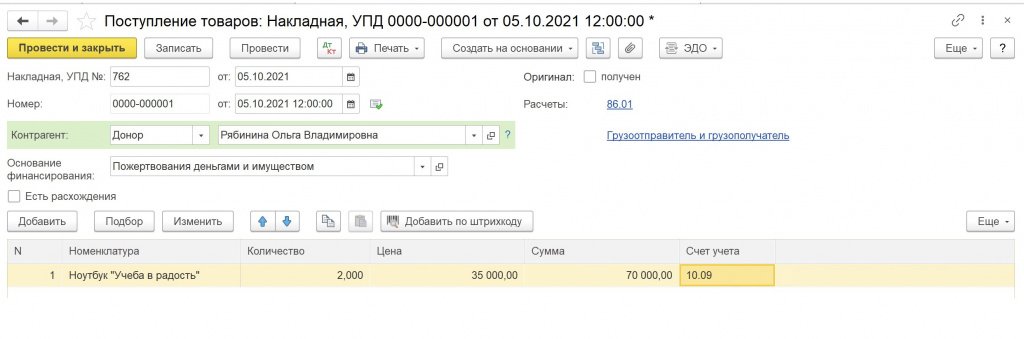

Поступление товаров для проведения целевых мероприятий отражается документом Поступление товаров: Накладная, УПД.

Обратите внимание: для покупки товаров за счет целевых средств следует указать вид контрагента Поставщик.

Оплату поставщику следует отражать документами Выдача наличных, Списание с расчетного счета.

Если донор производит пожертвования в натуральной форме, то в документе Поступление товаров: Накладная, УПД следует указать вид контрагента Донор и указать соответствующее основание финансирования.

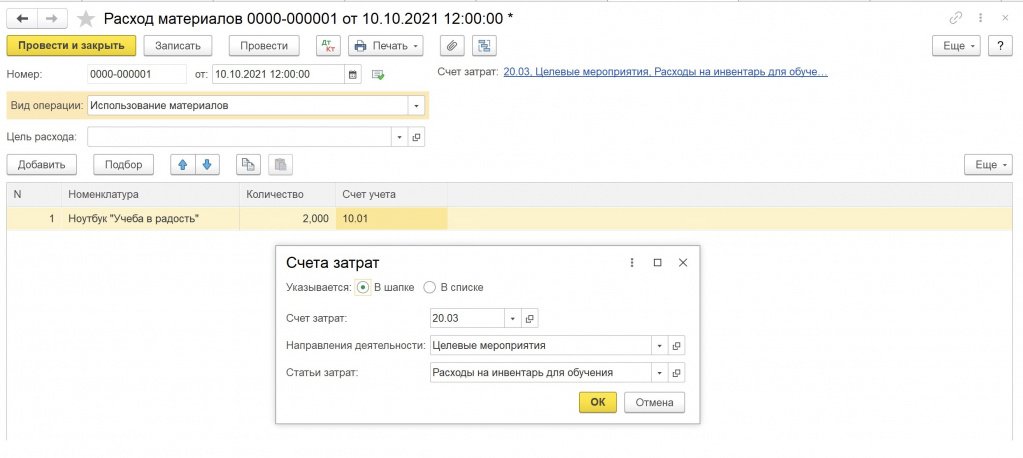

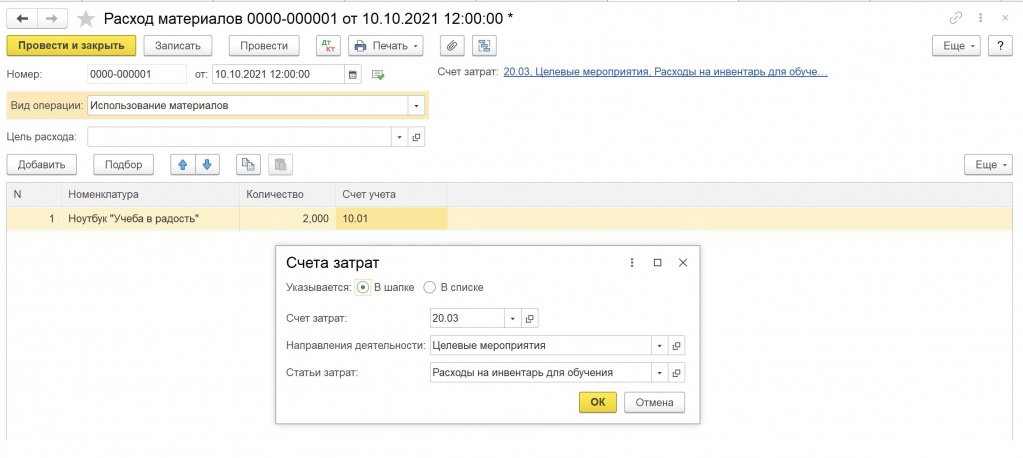

Отразить использование полученных товаров в расходах по целевому финансированию можно документом Расход материалов и указать соответствующую аналитику затрат: Склад− Расход материалов.

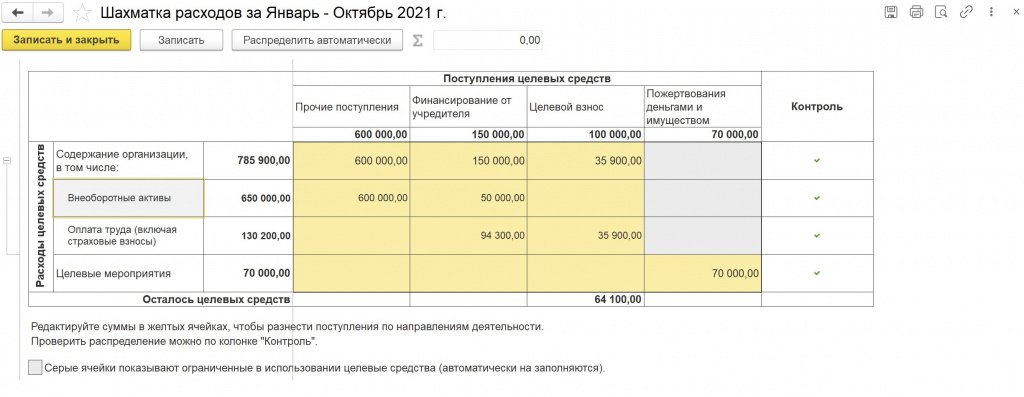

Распределение расходов по основной деятельности между источниками финансирования

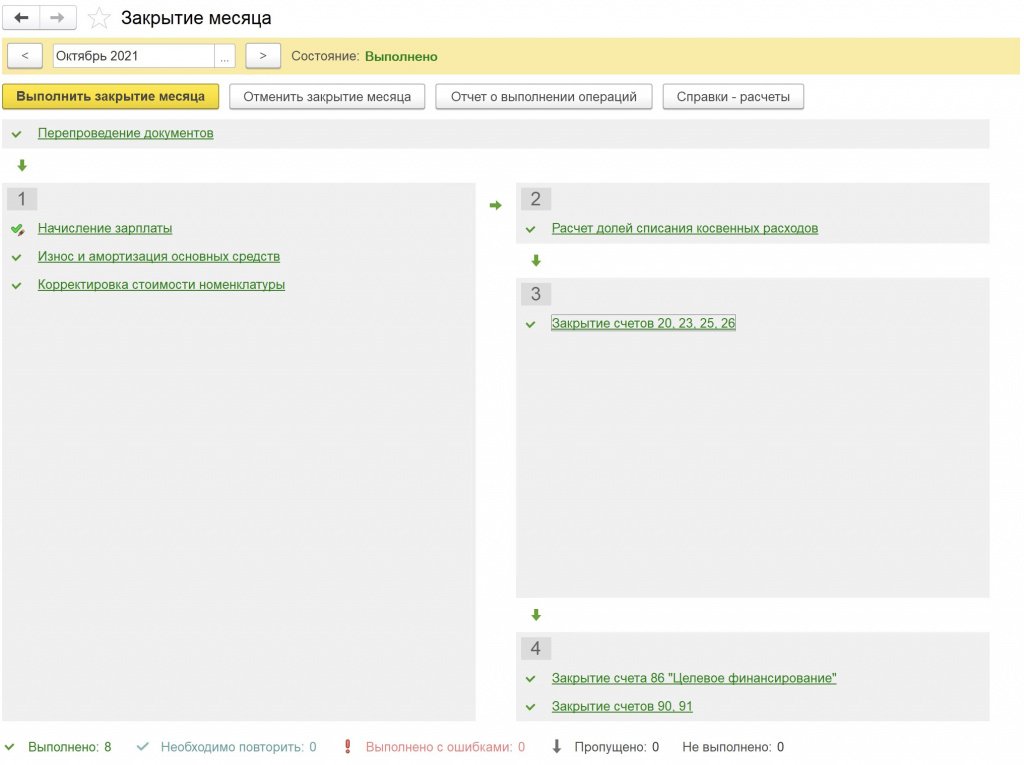

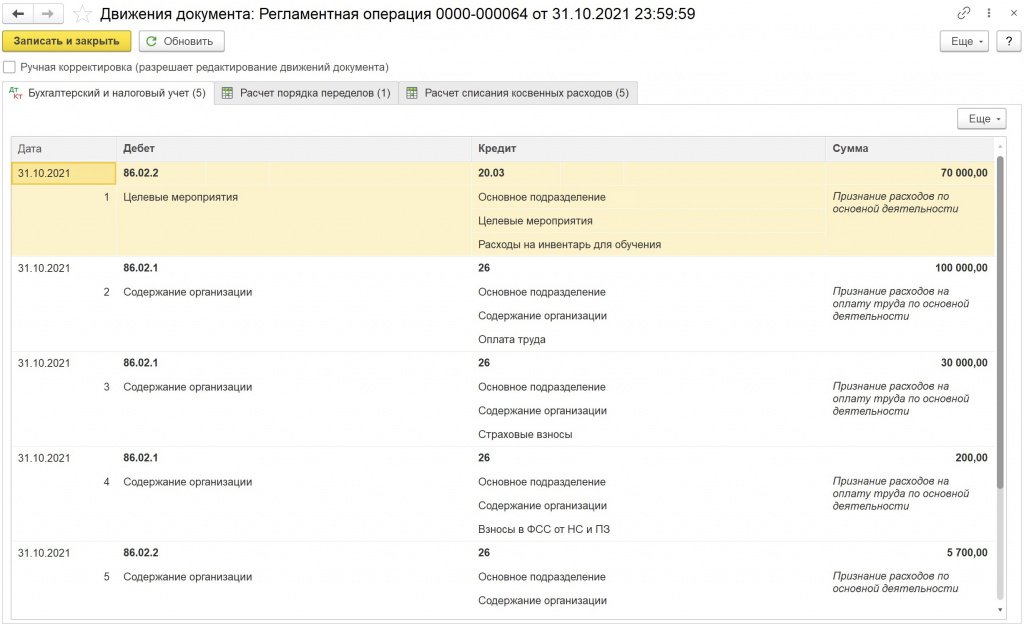

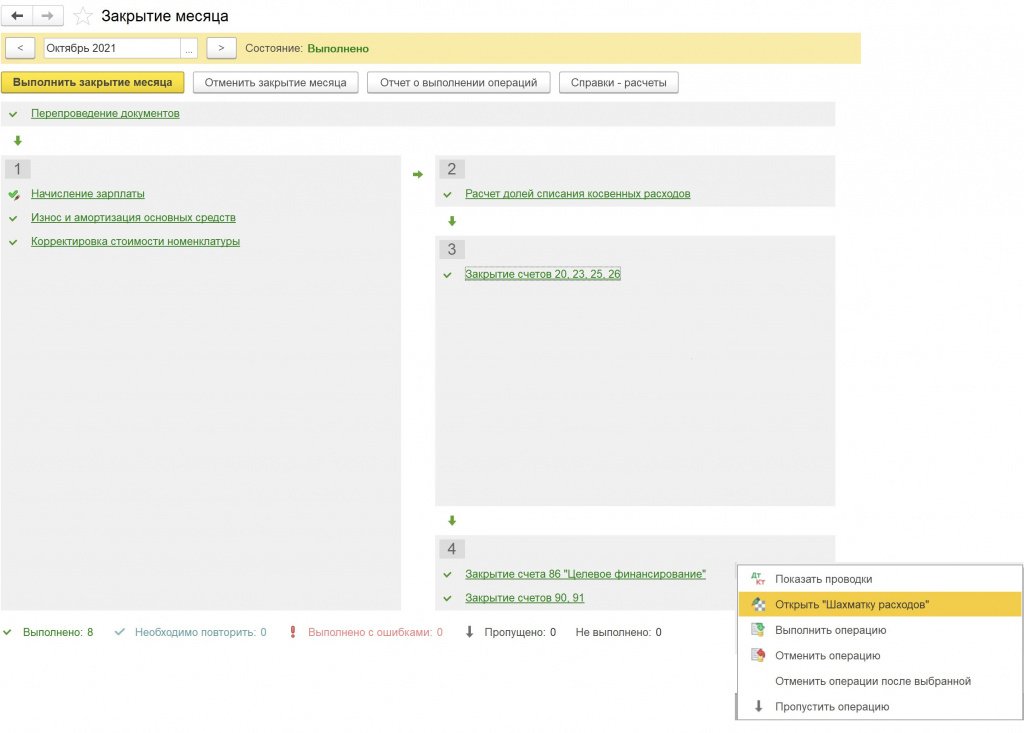

При закрытии месяца расходы, отраженные на счетах затрат, списываются на субсчета счета 86.02:

- расходы, связанные с оплатой труда, относятся на счет 86.02.1;

- остальные расходы относятся на счет 86.02.2 Операции−Закрытие месяца.

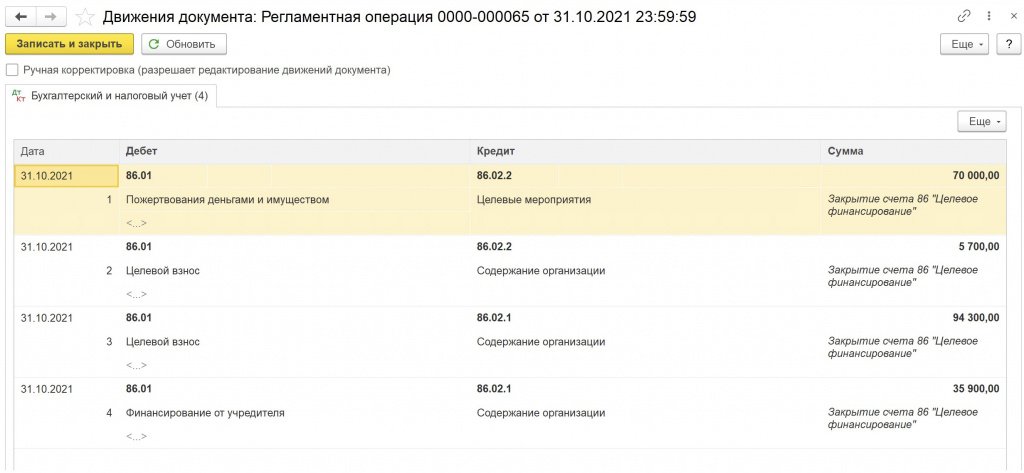

Далее регламентная операция Закрытие счет 86 Целевое финансирование распределяет расходы на счете 86.02 между источниками финансирования на счете 86.01.

При необходимости это распределение можно скорректировать. Для этого в программе предусмотрен специальный инструмент − шахматка расходов.

В шахматке расходы по каждому направлению деятельности распределяются по основаниям финансирования. При этом расходы на оплату труда распределяются отдельно от остальных. Это полезно в том случае, если донор в договоре пожертвования ограничивает сумму расходов на оплату труда.

Также обратите внимание, что шахматка учитывает ограничение использования целевых средств (серые ячейки): по этому основанию финансирования тратить средства можно только на определенное направление деятельности. Настроить такое ограничение использования можно в карточке основания финансирования.

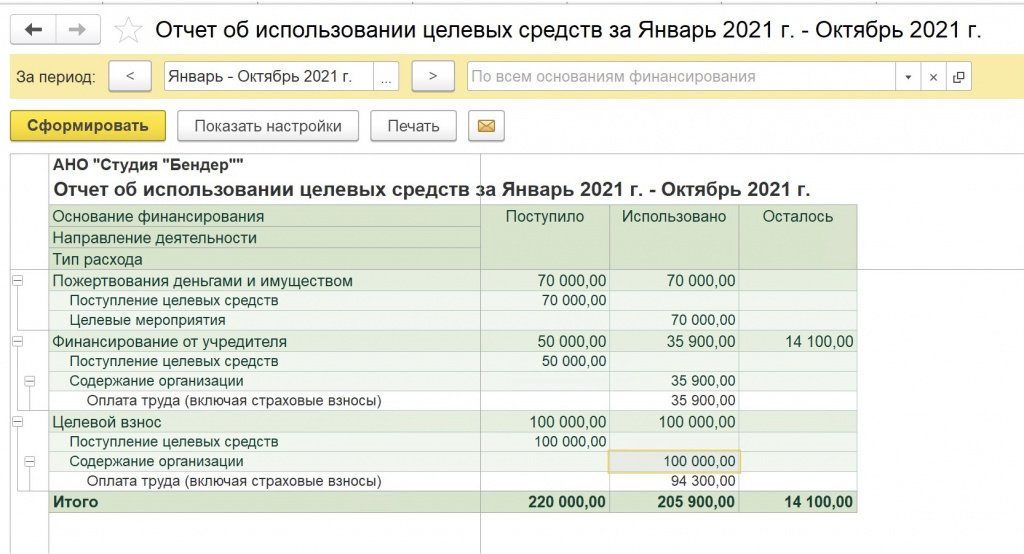

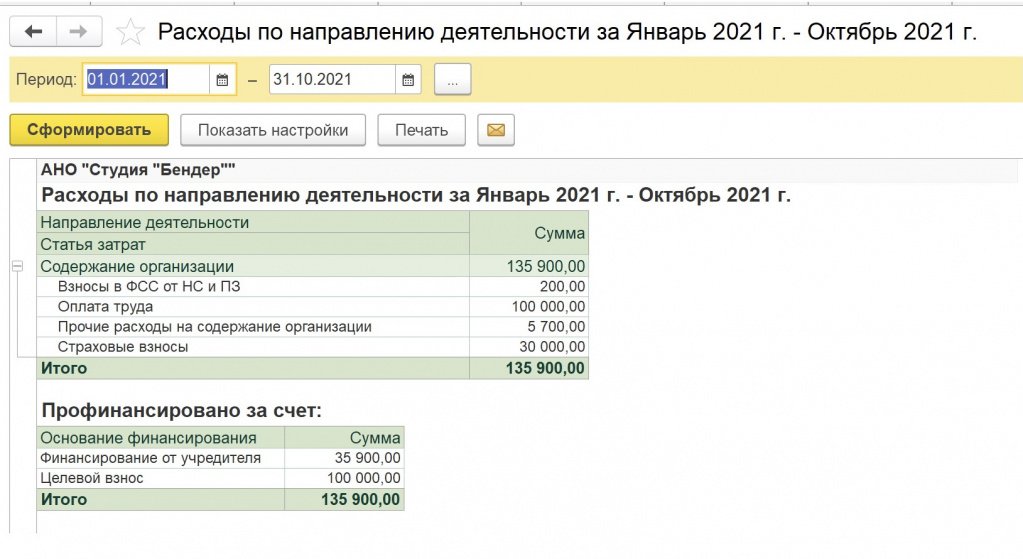

После закрытия месяца в программе можно сформировать отчеты донорам. Для этого используются отчеты: Отчет об использовании целевых средств и Расходы по направлениям деятельности.

В отчете об использовании целевых средств расходы на оплату труда также выводятся отдельно от остальных расходов.

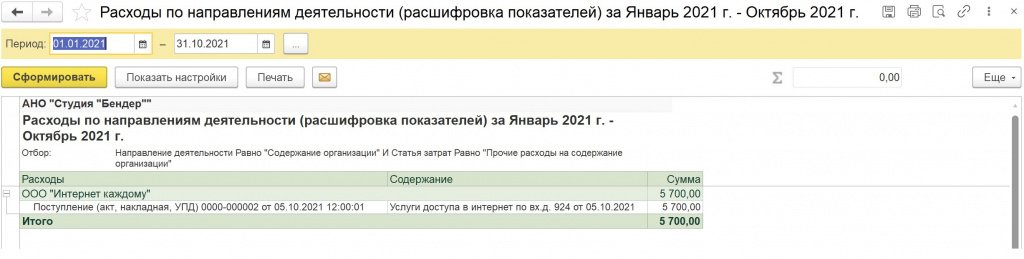

Расходы по направлению деятельности расшифровываются до первичных документов.

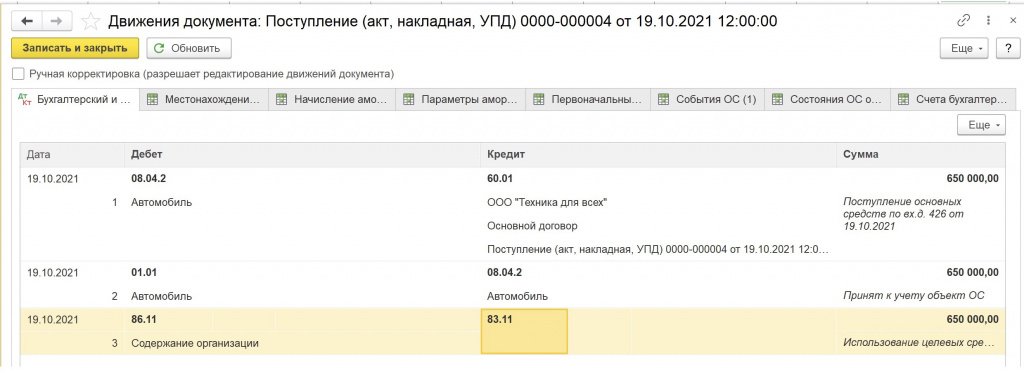

Покупка основных средств за счет целевого финансирования

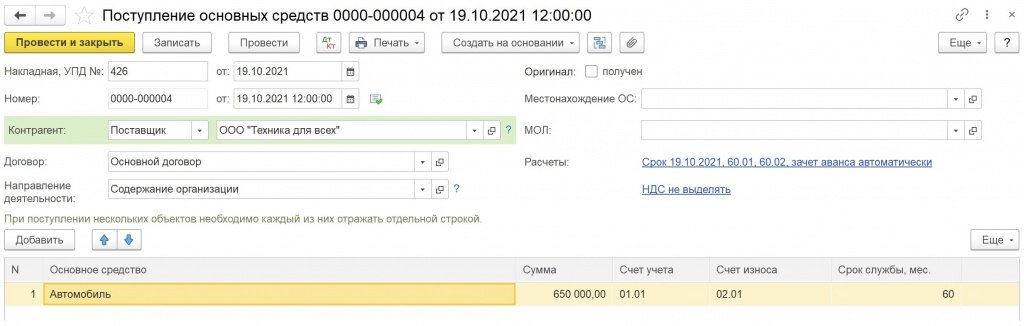

Поступление основных средств, приобретенных за счет средств целевого финансирования, отражается документом Поступление основных средств: ОС и НМА − Поступление основных средств.

Оплату поставщику следует отражать документами Выдача наличных, Списание с расчетного счета, аналогично другим документам поступления.

Если основное средство получено как пожертвование, необходимо выбрать вид контрагента − Донор и указать соответствующее основание финансирования, аналогично другим документам поступления. Для основного средства необходимо заполнить счет учета, а также счет начисления износа/амортизации и срок службы.

Обратите внимание: согласно ФСБУ 6/2020, некоммерческие организации начиная с 2022 года обязаны начислять амортизацию. Рекомендуем для амортизации выбирать счет 02.01.

Также следует указать направление деятельности, в котором основное средство будет использоваться.

При проведении документа программа отразит покупку основного средства, а также сформирует проводку по увеличению добавочного капитала за счет целевых средств.

Для учета расходов на поступившие основные средства используется счет 86.11.

Распределить расходы на приобретение ОС между различными источниками финансирования можно также с помощью шахматки расходов. Внеоборотные активы в ней выводятся отдельной строкой.

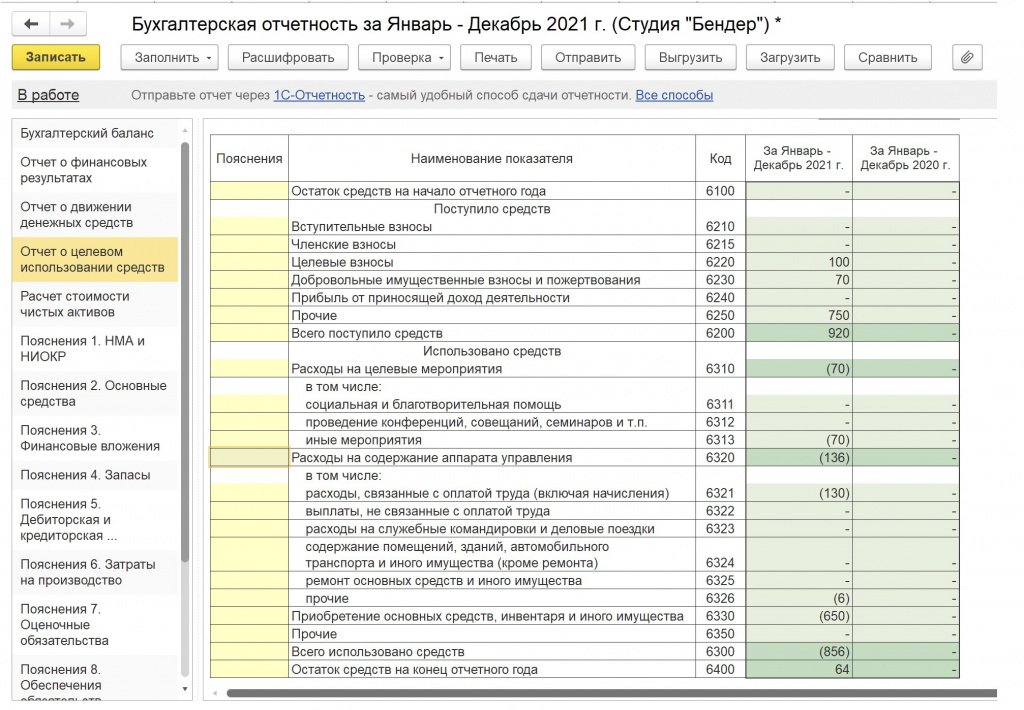

Заполнение отчета о целевом использовании средств

Отчет о целевом использовании средств в составе бухгалтерской отчетности программа заполняет автоматически по данным учета: Отчеты — Регламентированные отчеты.

Раздел «Поступило средств» (строки 6210-6250) заполняется в соответствии с указанными видами оснований финансирования.

Раздел «Использовано средств» (строки 6310-6350) заполняется в соответствии с указанными типами направлений деятельности и видами целевых мероприятий.

https://buh.ru/articles/uchet-tselevogo-finansirovaniya-v-1s-bukhgalterii-nekommercheskoy-organizatsii.html