Что будет с ранее взятыми потребительскими кредитами

Каждый новый день добавляет гражданам повод для беспокойства. 28 февраля 2022 г. ключевая ставка ЦБ установлена на уровне 20%. Ключевая ставка ЦБ является ориентиром для коммерческих банков при выдаче потребительских и ипотечных кредитов.

На данный момент большинство банков приостановило выдачу кредитов. Но при возобновлении работы, ставки по кредитам уже не вернуться на прежний уровень.

Может ли банк увеличить ставку по уже действующему кредиту?

Сейчас граждане и компании больше обеспокоены вопросами обслуживания уже взятых кредитов. До начала военной операции и введения западных санкций многие граждане успели оформить ипотеку по льготной цене. Да и ставка по потребительским кредитам была очень привлекательной, особенно по автокредитам.

Но ситуация кардинально поменялась.

Объем автокредитов сократился в разы вслед за сокращением ввоза импортных автомобилей.

По статистике примерно до 70% сделок с недвижимостью проходят по ипотеке. В связи с ростом квадратного метра и увеличенной ключевой ставки ЦБ ипотечная ставка будет просто заоблачной.

Заемщикам остается надеяться на государственное субсидирование жилищных программ.

Для того чтобы понять, могут ли банки в одностороннем порядке менять процентные ставки, обратимся к Закону от 02.12. 1990 г. №395-1«О банках и банковской деятельности» (по тексту – Закон). В ст.29 Закона содержится запрет на односторонне изменение процентных ставок по уже заключенному договору. Но из общего правила есть исключения.

В Законе прописана такая возможность, если по обоюдному согласию с заемщиком это условие включено в кредитный договор (абз.2 ст.29 Закона). При этом заемщик может доказать, что такое повышение противоречит принципам разумности и добросовестности (информационное письмо Президиума ВАС РФ от 13.09.2011 г. №147). А соблюден ли баланс интересов между заемщиком и кредитором – решит суд.

Например, если банк выполнил все необходимые процедуры по уведомлению клиента- предпринимателя или компанию о новых тарифах, то суды встают на сторону банкиров (постановления АС Восточно-Сибирского округа от 26.01.2022 г. №А19-22703/2020, АС Волго-Вятского округа от 22.11.2016 г. №А43-25435/2015, от 09.02.2016 г. №А04-2840/2015).

Но споры, как правило, касаются незначительного увеличения процентной ставки. Так, предпринимателю в одностороннем порядке была увеличена ставка по кредиту на 2%. Суд посчитал, что «увеличение произведено в разумных пределах и обусловлено экономическими факторами» (постановление АС Восточно-Сибирского округа от 31.05.2019 г. №А33-12035/2018).

В отношении физических лиц банки могут повысить первоначально установленную ставку:

по согласованию с заемщиком;

по решению суда;

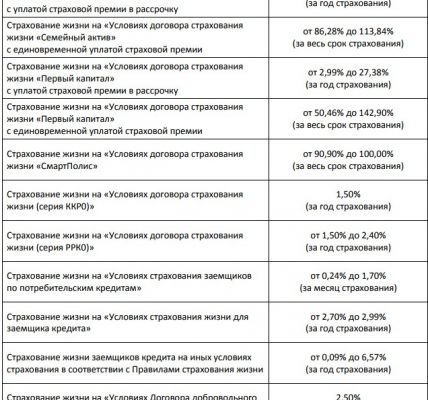

в связи с отказом заемщика заключать договор страхования жизни, если это предусмотрено кредитным договором.

Кредитные договоры с плавающей процентной ставкой, которая как раз-таки привязана к ключевой ставке ЦБ РФ, в России – редкость.

Таким образом, оснований для изменения ставок по потребительским и ипотечным кредитам, нет.

Какие банки заявили о неизменности условий заключенных кредитных договоров?

Большинство уже крупных банков заявили о неизменности условий по старым кредитам в отношении физических лиц.

Уже 1 марта 2022 г. крупные банки адаптировали свои кредитные программы к новым условиям. У Сбербанка ставка по ипотеке составит до 18,6%. По потребительским кредитам в Сбербанке максимальная процентная ставка составит 29,9%, в то время как до 1 марта 2022 г. максимальная ставка составляла 12,9%.

Учитывая стремительный рост цен на квартиры, бытовую технику, вряд ли найдутся желающие взять кредит под такой высокий процент.

А для клиентов, которые успели заключить ипотечные договоры по льготным условиям, тоже ничего не изменится. Например, по программам субсидирования «Семейная ипотека» останется ставка 6%, а по «Дальневосточной ипотеке» по-прежнему будет действовать ставка 2%.

Что делать, если банк изменил ставку по кредиту?

Заемщик-юридическое лицо может обратиться в суд с иском о неосновательном обогащении.

Каждый новый день добавляет гражданам повод для беспокойства. 28 февраля 2022 ключевая ставка ЦБ установлена на уровне 20%.

Ключевая ставка ЦБ является ориентиром для коммерческих банков при выдаче потребительских и ипотечных кредитов.

На данный момент большинство банков приостановило выдачу кредитов. Но при возобновлении работы, ставки по кредитам уже не вернуться на прежний уровень.

Может ли банк увеличить ставку по уже действующему кредиту?

Сейчас граждане и компании больше обеспокоены вопросами обслуживания уже взятых кредитов. До начала введения западных санкций многие граждане успели оформить ипотеку по льготной цене. Да и ставка по потребительским кредитам была очень привлекательной, особенно по автокредитам.

Но ситуация кардинально поменялась.

Объем автокредитов сократился в разы вслед за сокращением ввоза импортных автомобилей. По статистике примерно до 70% сделок с недвижимостью проходят по ипотеке. В связи с ростом квадратного метра и увеличенной ключевой ставки ЦБ ипотечная ставка будет просто заоблачной.

Заемщикам остается надеяться на государственное субсидирование жилищных программ.

Для того чтобы понять, могут ли банки в одностороннем порядке менять процентные ставки, обратимся к закону от 02.12. 1990 № 395-1″О банках и банковской деятельности«. В ст. 29 закона содержится запрет на односторонне изменение процентных ставок по уже заключенному договору. Но из общего правила есть исключения.

В законе прописана такая возможность, если по обоюдному согласию с заемщиком это условие включено в кредитный договор (абз. 2 ст. 29 закона). При этом заемщик может доказать, что такое повышение противоречит принципам разумности и добросовестности (информационное письмо Президиума ВАС от 13.09.2011 № 147). А соблюден ли баланс интересов между заемщиком и кредитором — решит суд.

Например, если банк выполнил все необходимые процедуры по уведомлению клиента- предпринимателя или компанию о новых тарифах, то суды встают на сторону банкиров (постановления АС Восточно-Сибирского округа от 26.01.2022 № А19-22703/2020, АС Волго-Вятского округа от 22.11.2016 № А43-25435/2015, от 09.02.2016 № А04-2840/2015).

Но споры, как правило, касаются незначительного увеличения процентной ставки. Так, предпринимателю в одностороннем порядке была увеличена ставка по кредиту на 2%. Суд посчитал, что «увеличение произведено в разумных пределах и обусловлено экономическими факторами» (постановление АС Восточно-Сибирского округа от 31.05.2019 № А33-12035/2018).

В отношении физических лиц банки могут повысить первоначально установленную ставку:

- по согласованию с заемщиком;

- по решению суда;

- в связи с отказом заемщика заключать договор страхования жизни, если это предусмотрено кредитным договором.

Кредитные договоры с плавающей процентной ставкой, которая как раз-таки привязана к ключевой ставке ЦБ, в России — редкость.

Таким образом, оснований для изменения ставок по потребительским и ипотечным кредитам, нет.

Какие банки заявили о неизменности условий заключенных кредитных договоров?

Большинство уже крупных банков заявили о неизменности условий по старым кредитам в отношении физических лиц.

Уже 1 марта 2022 крупные банки адаптировали свои кредитные программы к новым условиям. У Сбербанка ставка по ипотеке составит до 18,6%. По потребительским кредитам в Сбербанке максимальная процентная ставка составит 29,9%, в то время как до 1 марта 2022 максимальная ставка составляла 12,9%.

Учитывая стремительный рост цен на квартиры, бытовую технику, вряд ли найдутся желающие взять кредит под такой высокий процент.

А для клиентов, которые успели заключить ипотечные договоры по льготным условиям, тоже ничего не изменится. Например, по программам субсидирования «Семейная ипотека» останется ставка 6%, а по «Дальневосточной ипотеке» по-прежнему будет действовать ставка 2%.

Что делать, если банк изменил ставку по кредиту?

Заемщик-юридическое лицо может обратиться в суд с иском о неосновательном обогащении.

Наиболее пострадавшим от пандемии компаниям спишут долги. Такой закон приняла Госдума в третьем чтении. Иногда банки действительно прощают долги заёмщикам. В каких случаях и кому — расскажет Лайф.

Госдума приняла в третьем, окончательном чтении закон о списании льготных кредитов компаниям, которые сильно пострадали от пандемии коронавируса. Документ расширяет перечень случаев, в которых долги признаются безнадёжными, то есть взыскать их уже нереально. В этот список включили и долги по кредитам, которые выдавались на поддержку занятости во время пандемии.

Стоит отметить, что государство оказывает колоссальную поддержку бизнесу, который серьёзно пострадал от коронавирусной инфекции. Банки начали выдавать компаниям беспроцентные кредиты на зарплаты сотрудникам. Для предприятий малого и среднего бизнеса (МСП) была предоставлена возможность оформить кредитные каникулы.

Простые заёмщики тоже оказываются в крайне тяжёлых ситуациях, когда нет возможности продолжать выплачивать кредит. Иногда банки идут на уступки, а некоторым должникам даже могут списать долги. Такое случается крайне редко, и распространяется такая мера не на всех и не всегда.

— В банках есть регламентированная практика списания проблемных кредитов и долгов: для каждого финансового учреждения она индивидуальна. При расчёте внутреннего баланса и достаточности собственных активов банк обязательно учитывает риски роста объёма займов, которые повисли как невозвратные, — рассказала Анна Бодрова, старший аналитик информационно-аналитического центра «Альпари».

Не пережившие самоизоляцию. Сколько заведений общепита не смогли открыться после карантина

Банк может пойти на уступки в случае, если заёмщик умер, пропал без вести или стал недееспособным. Как рассказал Лайфу директор по стратегии ИК «ФИНАМ» Ярослав Кабаков, долг может списаться по истечении исковой давности. То есть если должник перестал платить по кредиту, а сам банк не обращался в суд на протяжении трёх лет.

Эксперт объяснил, что последствиями истечения срока исковой давности по долгу станут передача данных о неплательщике в БКИ и невозможность кредитоваться в банках на протяжении 15 лет. Также заёмщик, который стал неплатёжеспособным из-за исключительных обстоятельств, не зависящих от него, может объявить себя банкротом. Правда, назвать данный процесс «списанием долга» сложно.

Минфин сократил продажи валюты. Стоит ли ждать обвала рубля и до каких отметок подорожает доллар

— На заёмщика будет налагаться ряд требований и обязательств. Банкротство объявляется судом, который определяет порядок мер для погашения долгов (например, конфискацию имущества и арест банковских счетов должника), — пояснил Ярослав Кабаков.

Кроме того, банк может простить долг, если сумма займа небольшая. По словам руководителя аналитического департамента AMarkets Артёма Деева, легче урегулировать вопрос в досудебном порядке, так как траты на суд могут быть выше суммы долга. Также банк может частично простить долг. Например, составить новый график погашения, а проценты по кредиту и неустойку простить.

Лицом не вышли. Как банки поступают с юрлицами во время кредитных каникул

Если банк пошёл на уступки, заёмщик обязательно должен оформить это договором между собой и финансовой организацией. Но, даже если банк спишет долг, для заёмщика это может не пройти бесследно.

— В будущем ему будет сложнее получить новый заём, придётся доказывать, что он успел встать на ноги и готов к новым финансовым обязательствам. Не стоит рассчитывать на прощение долга как на подарок. С точки зрения юриспруденции, прощение долга — это дар, а значит — получение прибыли, которую государство облагает налогом в 13% от суммы прощённого долга. Не факт, что у человека в сложной ситуации найдётся эта сумма, — объяснил Артём Деев.

В любом случае эксперт советует не рассчитывать на уступки финансовых организаций в условиях кризиса. Прежде чем взять кредит, заёмщику следует заранее оценить риски, изучить условия договора, узнать ставку, по которой банк даёт деньги, а также рассмотреть варианты реструктуризации платежа в будущем.

Банки начали менять условия по кредитным продуктам, но в ближайшие полгода этот процесс может усилиться. Часть из них может просто исчезнуть. ЦБ уже обратил внимание на подводные камни определённых кредитов и кредитных карт. С какими сюрпризами могут столкнуться заёмщики и как не попасть в ловушку недобросовестных менеджеров банков?

Фото © ТАСС / Евгений Курсков

— Вчера понизили лимит по кредитной карте ровно на ту сумму, которая была в доступе, при звонке на горячую линию было сказано, что да, так и есть, и вас должны были уведомить. Просмотрев все выписки, я не увидел никаких уведомлений. Хотя согласно договору уведомление должно было быть за пять дней. До этого у меня была просрочка, но она была успешно погашена, и претензии от банка были закрыты, — жалуется держатель кредитной карты из Воронежа.

Женщина из Ростова-на-Дону получила одобрение кредита в онлайн-банке. Пришла в офис для уточнения всех кредитных условий перед заключением договора. Каково же было изумление будущего заёмщика, когда ей сказали: сначала оформляйте кредит, а потом мы вам выдадим договор. Только тогда вы сможете ознакомиться с условиями. Менеджер утешила клиентку: «Не переживайте, мы очень лояльны, всё будет хорошо, но договор и график платежей — только после того, как вы нажмёте на кнопочку «Оформить кредит». Женщина решила не рисковать и отказаться от кредита. Кстати, одобрен он был по ставке 10%, а при повторном просмотре в офисе она выросла уже до 14,25%.

Это лишь несколько примеров из многочисленных жалоб на кредитные продукты банков, которые появились этой весной. Сейчас у многих заёмщиков появились опасения, что проблем с получением денег и погашением задолженности может стать больше. После того как Центробанк два раза поднял ключевую ставку этой весной, стали расти и ставки по кредитам. При этом долговая нагрузка на заёмщиков достаточно большая. Чтобы исключить злоупотребления в банках и не повышать закредитованность населения, в последнее время звучат предложения ограничить выдачу денег.

Валютный феномен: почему дешевеет доллар и каким будет курс рубля к лету

Цель таких инициатив — защитить права заёмщиков. Так, в середине мая Центробанк рассматривал вопрос о частичном запрете выдавать кредиты физическим лицам по плавающим ставкам. Например, если их срок меньше года или больше 20 лет. Также прозвучала инициатива запретить выдачу кредитных карт с нефиксированным процентом. Сейчас разрабатывается соответствующий законопроект.

Дело в том, что ЦБ обеспокоен планами банков развивать продукты с плавающими ставками. Регулятор обратил внимание и на риски, которые могут возникнуть для заёмщиков. Пока процент таких кредитов и кредитных карт небольшой, но если эти продукты будут развиваться, то шанс попасть в долговую яму у заёмщиков вырастет.

К примеру, длинные кредиты максимально чувствительны к изменению параметров. Например, если ставка по ним на 15 лет меняется с 7% на 9%, то размер ежемесячного платежа вырастает на 13%, а переплата — на 34%.

— Любые кредиты с плавающей ставкой должны насторожить заёмщика. Минусов может быть больше, чем плюсов. Плавающая ставка может рассчитываться по-разному. Она может зависеть от индекса MosPrime московского межбанковского кредитного рынка. Может рассчитываться исходя из ключевой ставки и маржи банка. Ставка ЦБ, в свою очередь, связана и с курсом рубля, который нестабилен. Соответственно, заёмщик никогда не может быть уверен, во сколько ему обойдётся кредит и сколько составит переплата, — пояснил экономист, топ-менеджер в области внешних связей и корпоративных коммуникаций Андрей Лобода.

По данным Центробанка, на 1 марта 2021 года задолженность населения по кредитам составляла почти 21 триллион рублей. С начала года она выросла почти на 800 миллиардов. В первом квартале 2021-го сумма неоплаченных долгов перед банками достигла максимума за четыре года.

— Все возможные запреты по выдаче кредитов Центральный банк рассматривает как инструменты для предотвращения сложностей на финансовом рынке как для заёмщиков, так и для самих финансовых организаций. Поэтому постепенно ужесточается процедура выдачи займов, вводится такой параметр, как порог долговой нагрузки, могут быть пересмотрены максимальные значения закредитованности заёмщиков. Что касается ограничений по кредитам с плавающей ставкой, то это вызвано последними решениями регулятора. ЦБ перешёл от снижения ключевой ставки к её повышению. Это автоматически может привести к удорожанию кредитов для граждан, — считает руководитель аналитического департамента AMarkets Артём Деев.

Правда, это коснётся вновь выдаваемых займов. Условия по уже полученным ранее кредитам пересматриваться не будут. Это касается в том числе и ссуд с плавающими процентами. На это обращает внимание аналитик «БКС Мир инвестиций» Егор Дахтлер.

По его словам, пока предполагаемые ограничения на некоторые виды кредитов с плавающими ставками не окажут влияния на заёмщиков. В целом в нашей стране подобные ссуды очень редки.

Заёмщики стали сталкиваться с новыми рисками при досрочном погашении кредита. Кроме того, появились и неожиданные способы сэкономить. Лайф выяснил, как можно сократить переплату банку и какие подводные камни могут подстерегать заёмщиков, которые хотят вернуть долг раньше срока.

С 1 апреля банки начали активно пересматривать условия по кредитным договорам. По ряду продуктов выросли проценты. Это стало следствием повышения ключевой ставки ЦБ. В то время как одним клиентам становится сложнее взять деньги в банке, другие пытаются вернуть кредиты досрочно. Вопреки расхожему мнению, это не всегда бывает выгодно. Тем более на фоне растущих ставок.

Дело в том, что проценты по кредитам становятся больше, как и проценты по вкладам. В результате может сложиться ситуация, когда свободные деньги выгоднее инвестировать, чем отправлять в счёт досрочного погашения долга перед банком.

— Даже если заёмщик оформил кредит по приемлемой ставке, что вполне вероятно, учитывая недавний тренд на снижение ставок, далее ему всё равно нужно грамотно подходить к вопросу выплат. Например, часть свободных средств можно инвестировать на определённый срок, чтобы быстрее сформировать сумму для досрочного погашения займа. И такая модель при грамотном подходе может действительно оказаться выгоднее, чем просто периодически частично гасить долг. Это имеет смысл в том случае, если доход от инвестиционных инструментов окажется выше, чем ставка по действующему кредиту, — говорит инвестиционный стратег «БКС Мир инвестиций» Александр Бахтин.

Другое дело, что депозиты могут стать не самым удачным выбором для такой стратегии. Аналитик отметил, что, несмотря на постепенное повышение ставок, они по-прежнему остаются низкодоходным инструментом. Более разумным решением, по его словам, может быть диверсификация инвестиций с помощью инструментов фондового рынка с потенциально более высокой доходностью, но приемлемым уровнем риска (например, облигации или готовые решения в виде ПИФов).

Топ-10 самых доходных и рискованных инвестиций апреля: чем запомнится этот месяц

— Кроме того, всегда лучше иметь финансовую подушку безопасности, то есть не направлять на досрочное погашение (как и в инвестирование) все скопленные свободные средства до копейки. Оптимальная «подушка безопасности» — от 3–6 месячных доходов, и здесь неважно, какими финансовыми продуктами пользуется человек, кредитами, инвестиционными продуктами или всеми сразу. Этот запас прочности рекомендуется держать в любой ситуации, — пояснил Александр Бахтин.

Аналитик обращает внимание ещё на один момент. Чем меньше времени остаётся до конца кредитного договора, тем меньше экономического смысла его закрывать досрочно. Это специфика аннуитетных платежей: большая часть процентных выплат приходится на первую половину срока. Допустим, если кредит был на пять лет, а до конца выплат остался один год, то здесь уже не будет большой экономии от досрочного погашения.

Бывает так, что досрочное погашение оказывается невыгодным для клиента. Например, если не рассчитывать свои силы и выплатить долг банку из последних денег, то в скором времени может потребоваться новый кредит. При этом получить его можно будет на худших условиях. К тому же ЦБ, вероятно, не остановится на одном повышении ставки, а продолжит этот курс в ближайшее время. Это значит, что в перспективе условия по кредитам банки могут пересмотреть ещё не один раз. Соответственно, в сторону повышения процентов.

— Чем крупнее кредит, тем больше нужно думать о финансовой подушке безопасности. Следует заранее рассчитать график погашения и даты, в которые стоит вносить дополнительные средства, чтобы начислялось меньше процентов на остаток. Оставшиеся деньги можно положить на банковский депозит, но если сумма небольшая, при текущих процентных ставках это не будет давать особого положительного эффекта. Плюс деньги могут потребоваться срочно, а вклад может не предполагать досрочного снятия. В таком случае клиент будет вынужден просто закрыть депозит и потерять проценты. Все эти моменты тоже нужно продумать перед досрочным погашением кредита, — говорит первый вице-президент «Опоры России» Павел Сигал.

Валюта раздора: как новый план Байдена повлияет на курс доллара и какие волнения ждут фондовый рынок

Если не получается погасить кредит полностью, то лучше сокращать сроки платежей — они дают большую процентную нагрузку, чем размер выплат. Но сокращать размер может быть выгоднее тем заёмщикам, у кого нет уверенности в стабильности доходов, а средства на досрочное погашение части кредита могут быть единичным поступлением. Такую рекомендацию даёт сотрудник департамента экономических и финансовых исследований CMS Institute Николай Переславский.

— Чуть ли не основная заповедь финансовой грамотности — преумножай активы. А для этого нужно сначала решить вопросы с пассивами, к которым кредиты, собственно, и относятся. Абсолютно логично, что с повышением ключевой ставки кредитование становится дороже, но ситуации, при которой будет выгоднее просто положить деньги на вклад, чем закрыть кредит, не будет. Разве что ЦБ должен поднять ставку в два-три раза и за ней потянутся ставки по вкладам. Но такой сценарий возможен только при реальном коллапсе экономики страны, во что верится с трудом, учитывая резервы ФНБ и активную работу Минфина на долговом рынке, — считает Николай Переславский.

По его словам, теоретически покупка облигаций может быть интересна как решение для своеобразного «инвестирования в кредит». Но даже в этом случае заёмщикам придётся или изымать средства с брокерских счетов, или выплачивать кредит из других источников дохода. Купонный доход платится, как правило, раз в квартал или в полгода, и он не покроет полностью и проценты, и тело кредита. По мнению Николая Переславского, проще всего закрыть кредит и уже после этого думать о том, как сберечь или инвестировать средства.

— Если у заёмщика аннуитетные платежи и срок выплаты кредита подходит к концу, то инвестирование может быть выгоднее, чем досрочное погашение. Другое дело, когда человек недавно занял деньги у банка, получил доход и хочет внести его в счёт платежа. Это позволит сэкономить на процентах. Но тут появляется другой риск. Банки не любят досрочников, потому что они лишают их части прибыли. Если клиент ранее злоупотреблял досрочными погашениями, то вполне может оказаться в «сером» списке и с получением выгодных условий по будущим займам могут возникнуть проблемы, — отметила генеральный директор финтехплатформы «Фаст ривер» Анастасия Ускова.

Куприянов Денис Юрьевич

https://nebankir.ru/kredity/chto-budet-s-ranee-vzyatymi-potrebitelskimi-kreditami.html