Зачем нужна страховка по кредиту?

Обязательно ли оформлять страхование при получении кредита в банке? Что будет, если отказаться? Что дает страховка по кредиту и от чего она защищает? Как выбрать и оформить выгодную страховку? Отвечаем на эти и другие вопросы коротко и ясно.

Что такое кредитное страхование?

При выдаче кредита банк заинтересован в том, чтобы вы вернули деньги в срок и в полном объеме. Для этого в течение всего срока выплаты кредита вам важно оставаться платежеспособным. При этом на платежеспособность могут повлиять, например, травма, тяжелая болезнь или потеря работы. Мало кто хочет задумываться о подобных ситуациях в момент оформления кредита, но они могут случиться с каждым. И тогда выполнить обязательства перед банком поможет страховка. Уверенность в возврате заемных средств для банка и спокойствие для заемщика — вот, что дает страхование при оформлении кредита.

Мы уже рассказывали про страхование жизни при оформлении ипотеки. В этой статье подробнее остановимся на страховках по потребительским кредитам.

Обязательно ли оформлять страховку по кредиту?

По закону страхование жизни и здоровья добровольное. Требовать оформить страховку под угрозой отказать в выдаче потребительского кредита незаконно. При этом банк вправе повысить процентную ставку незастрахованному заемщику, ведь риски при выдаче такого займа растут. Внимательно прочитайте кредитный договор и сравните итоговую стоимость кредита со страховкой и без. Зачастую заем со страховкой дороже, но разница несущественна. Учтите, что страховка, в отличие от повышенного процента, дает вам дополнительные преимущества. Неплатежеспособность незастрахованного заемщика переложит долговое бремя на его близких. А со страховкой вы сможете рассчитывать на финансовую поддержку от страховой компании.

Какие риски включает в себя страховка по кредиту?

Есть разные программы страхования при оформлении кредита. Большинство из них включает в себя риск ухода из жизни или присвоения инвалидности I или II группы. Но помимо этого могут быть и другие риски, влияющие на платежеспособность заемщика:

- Диагностирование у заемщика тяжелой болезни.

- Госпитализация.

- Потеря работы (Условия, при которых потеря работы признается страховым случаем, указаны в договоре страхования. Чаще всего это сокращении штата или ликвидация организации, но не увольнение по собственному желанию).

- Телесные повреждения.

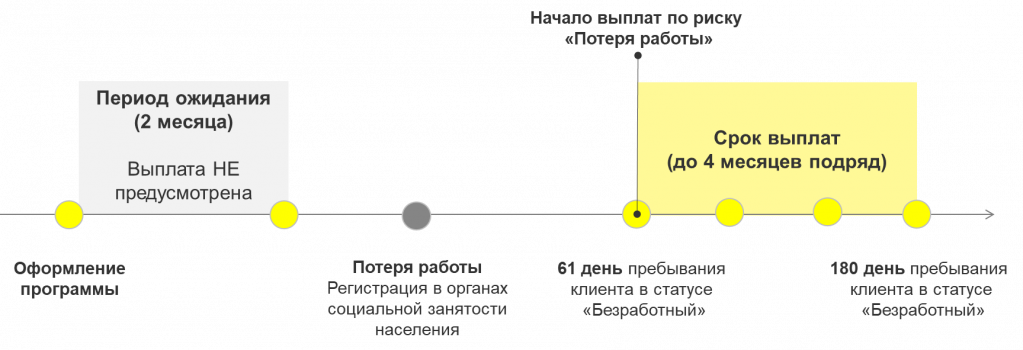

В Райффайзен Лайф кредитное страхование включает риск потери работы для трудоустроенных заемщиков. Однако, если страховку оформил предприниматель или другой человек, не работающий по найму (например, пенсионер), то этот риск заменяется риском получения телесных повреждений. По риску потери работы Райффайзен Лайф предоставляет заемщику ежемесячные выплаты, чтобы помочь ему выполнять обязательства перед банком.

Чем больше рисков, тем выше стоимость страхования. Чтобы страховка покрывала широкий перечень рисков, но была выгодной для заемщика, Райффайзен Лайф снижает тариф с увеличением срока страхования.

Условия страхования в кредитном договоре

Любое страхование жизни и здоровья предусматривает исключения и ограничения. Так, вас не застрахуют при наличии опасных хронических заболеваний, инвалидности, психических отклонений. Не подойдет стандартная кредитная страховка военным и людям с опасными профессиями.

Кроме того, есть ситуации, при которых событие не признают страховым случаем. К ним относятся, например, травмы и повреждения, полученные в состоянии алкогольного или наркотического опьянения, в результате вождения без прав или при совершении других противоправных действий. Подробнее об этом читайте в нашей статье о получении страховой выплаты.

Что не является страховым случаем?

Исключения из страховых случаев у большинства страховщиков совпадают.

К ним относятся, например, урон здоровью из-за употребления алкоголя или наркотических веществ, управления транспортным средством без прав, совершения застрахованным лицом противоправных действий. Если инвалидность или гибель застрахованного происходят из-за болезни, которой он страдал до заключения договора, событие также не признают страховым случаем. Полный перечень рисков и исключений всегда есть в договоре страхования, с ним стоит ознакомиться перед подписанием документов.

Что будет со страховкой при досрочном расторжении кредита?

Если вы закрыли кредит досрочно и за это время не произошел страховой случай, возможны две опции.

- Вы остаетесь под защитой до окончания срока кредитования, прописанного в вашем договоре с банком. При этом страховая сумма будет равна первоначальной сумме кредита. По любому из рисков, перечисленных в вашем договоре страхования, предполагается страховая выплата. Если произойдет страховой случай, вы её получите.

- Вы закрываете договор страхования. Если до этого момента не произошел страховой случай, вы можете вернуть часть уплаченных страховых взносов. Размер возвращаемой суммы зависит от того, какое количество времени действовал договор страхования.

Можно ли отказаться от страхования при получении потребительского кредита?

Страхование жизни и здоровья добровольное. Прежде, чем принять решение о выборе страховки к кредиту или отказе от неё, ответьте для себя на несколько вопросов.

- Есть ли у вас финансовая подушка, хотя бы в размере вашего дохода за 3 – 4 месяца? Если нет, то в случае потери работы вы рискуете просрочить платежи по кредиту и испортить себе кредитную историю.

- Готовы ли ваши близкие выплачивать долг банку, если с вами что-то случится? Даже если у вашей семьи есть такие финансовые возможности, стоит оценить, как дополнительные финансовые обязательства скажутся на уровне жизни ваших родных.

Страхование при оформлении кредита подразумевает страховую сумму, равную сумме кредита, по рискам смерти или инвалидности I или II группы. Если такое событие произойдет с заемщиком, страховая компания выплатит банку неуплаченную часть кредита, а остаток страховой суммы получат наследники.

Взвесив все за и против, можно отказаться от страхования как при заключении кредитного договора, так и после него. Если отказываетесь сразу, банк скорее всего повысит вам процент по кредиту и разница в его итоговой стоимости будет незначительно отличаться от суммы кредита со страховкой.

Если вы расторгнете договор страхования после заключения, банк всё ещё будет вправе повысить ставку до той, которая была обозначена для незастрахованных заемщиков на момент выдачи кредита. Обычно этот пункт прописан в кредитном договоре, поэтому стоит внимательно его прочитать перед подписанием. При этом вернуть свои страховые взносы в полном объеме можно только в течение первых 14 дней после заключения договора страхования. Этот срок называют периодом охлаждения, когда клиент может ознакомиться со страхованием бесплатно. Если период охлаждения закончился, то вы можете вернуть часть страховых взносов в случае полного досрочного погашения кредита. Сумма возврата рассчитывается исходя из оплаченного вами срока страхования и периода, когда договор действовал и вы находились под защитой. Чтобы отказаться от страховки, нужно обратиться в банк. Возврат денег обычно происходит в течение 5–7 рабочих дней.

Учтите, что после отказа от страхования жизни и здоровья при оформлении кредита, вы уже не сможете оформить страховку позже и получить более низку процентную ставку. При желании застраховать свою жизнь и здоровье, можно приобрести страховую программу самостоятельно, но это никак не повлияет на условия кредитования. Если вы решите, что вам нужен кредит со страховкой, то придется рефинансировать имеющийся и заключать новый кредитный договор уже со страхованием.

Резюме

Страхование при выдаче кредита является добровольным. Банк не может отказать вам в выдаче кредита, если вы не хотите оформлять страховку. Однако, факт оформления страховки обычно влияет на процентную ставку: для незастрахованных заемщиков она выше.

Набор рисков по страхованию при оформлении кредита обычно включает в себя:

- Уход застрахованного лица из жизни

- Инвалидность I или II группы

Страхование для заемщиков потребительских кредитов в Райффайзен Лайф также включает в себя риски потери работы либо, если его подключить нельзя, риск получения телесных повреждений (например, если вы не работаете по найму)

Страховая сумма по программе страхования заемщиков потребительских кредитов в Райффайзен Лайф равна сумме кредита. В случае смерти заемщика или присвоения ему инвалидности I или II группы страховая компания возьмет на себя невыплаченную часть кредита при соблюдении условий договора страхования. Остаток страховой суммы получит сам застрахованный или его наследники.

Прежде чем принять решение об оформлении страховки или отказе от нее, оцените свои финансовые резервы и возможность ваших близких в случае чего выполнить ваши финансовые обязательства перед банком.

https://www.raiffeisen-life.ru/useful-info/zachem-nuzhna-strakhovka-po-kreditu/