Что такое фондовые индексы

Биржевой индекс — это виртуальный набор активов, собранный по какому-то признаку. Чаще всего это ценные бумаги, но могут быть и биржевые товары.

Например, индекс может состоять из российских облигаций федерального займа, или из акций технологических компаний США, или из сельскохозяйственной продукции и сырья.

Разберу, зачем нужны индексы, какие они бывают и как в них инвестировать.

Зачем нужны индексы и откуда они берутся

Индексы помогают отслеживать поведение рынка ценных бумаг или иных активов. Это точнее и нагляднее, чем смотреть на поведение отдельных бумаг.

Как и цена акций и иных активов, значение индекса меняется много раз за день. Например, некий индекс состоит из акций крупных компаний США. Часть бумаг за день дорожает, часть — дешевеет, а цена некоторых не меняется.

Индекс меняется в соответствии со средневзвешенным изменением цены акций — с учетом доли, то есть веса, каждой акции в индексе. В итоге становится понятно, насколько в среднем вырос или упал рынок.

Индексы также помогают понять, как рынки вели себя в прошлом. Можно оценить доходность за много лет, величину просадок, волатильность, результаты лучших и худших лет и другие параметры.

Индексы рассчитывают компании-провайдеры или биржи. Они могут создать индекс по своей инициативе или рассчитывать его по заказу каких-то инвестиционных компаний, чтобы те могли создать на его основе фонды. О фондах мы еще поговорим.

Периодически состав индексов меняется: если какие-то активы перестали соответствовать требованиям индекса, их заменят на другие. Такое возможно, например, если доля акций в свободном обращении упала ниже допустимой. Пересмотр и ребалансировка индекса обычно проходят по расписанию: например, раз в полгода или квартал.

Какие бывают индексы

Индексов много — сотни и тысячи. Их можно классифицировать по многим параметрам. Назову основные.

По виду активов. Индексы акций состоят из акций, то есть долей в компаниях. Акции — довольно рискованный актив, так что такие индексы волатильны: их доходность сложно предсказать, а значение за день может вырасти или упасть на несколько процентов.

Индексы облигаций отслеживают состояние долгового рынка. Обычно такие индексы колеблются меньше, чем индексы акций, но и доходность в долгосрочной перспективе в среднем ниже.

Индексы биржевых товаров, или commodity, отслеживают, как меняется цена набора какого-то сырья или сельскохозяйственной продукции. Например, в индексе Bloomberg Commodity есть нефть, газ, золото, пшеница, соя, сахар и еще почти 20 позиций.

Есть также индексы денежного рынка, индексы волатильности и даже криптовалютные индексы.

По широте охвата или уровню диверсификации. Индексы могут отслеживать состояние какого-то небольшого набора бумаг по сектору, типу или географической принадлежности.

Например, существует индекс акций российских строительных компаний, в котором бумаги всего четырех компаний. Есть индекс FTSE Actuaries UK Index Linked Gilts Over 5 Years — индекс гособлигаций Великобритании с привязкой к инфляции, до погашения которых более пяти лет.

Есть и куда более диверсифицированные индексы, которые охватывают весь рынок какой-то страны, региона или всего мира. Туда входят сотни и даже тысячи бумаг.

Например, в индексе MSCI AC Asia ex Japan есть акции двух развитых и девяти развивающихся стран Азии, при этом оттуда исключена Япония. В индекс FTSE Global All Cap входят акции более 9000 компаний из почти 50 стран мира.

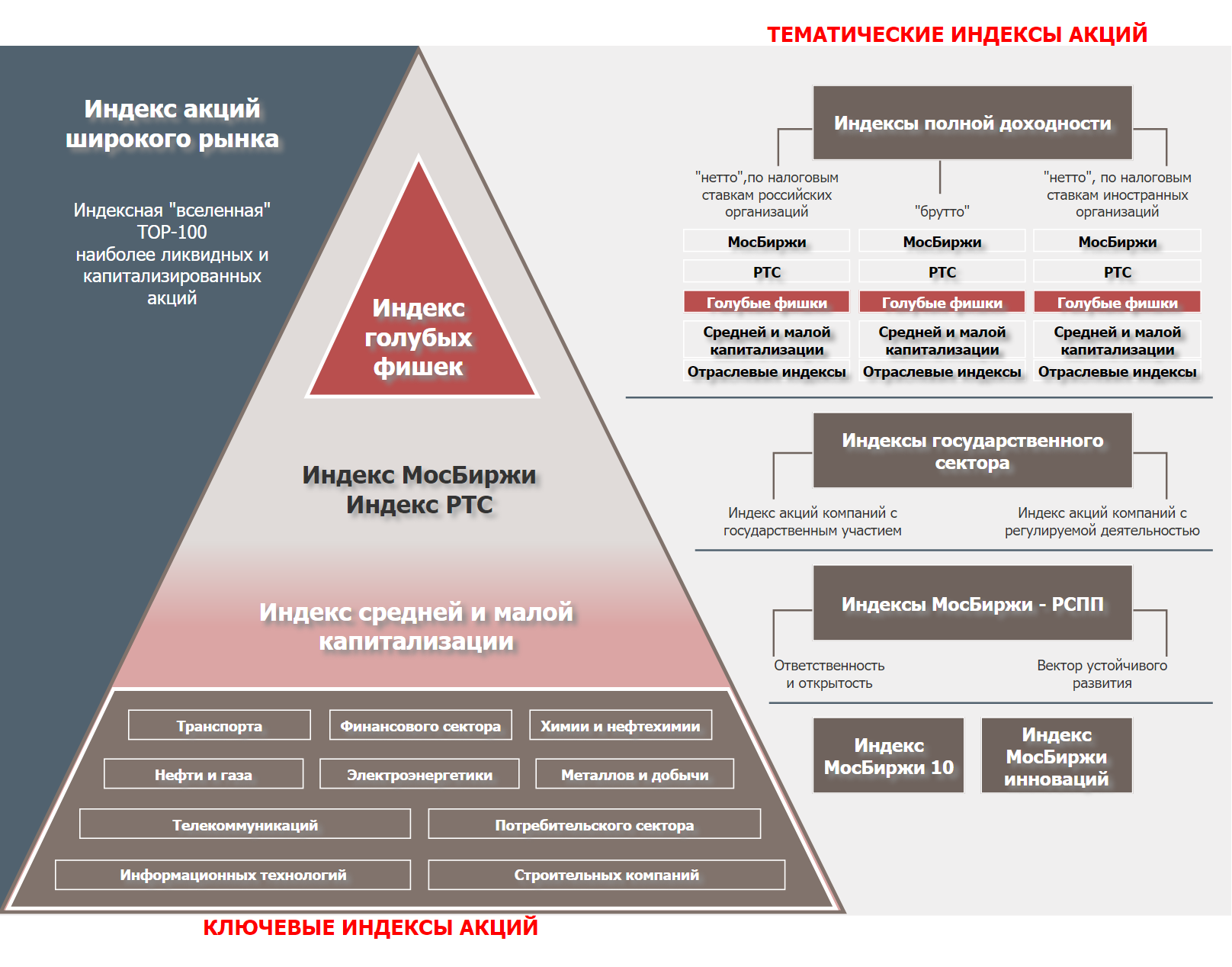

Семейство индексов акций Московской биржи. Источник: «Московская биржа»

По способу формирования. Различия в том, как формируются индексы, удобно показать на примере индексов акций. Они часто взвешены по капитализации: доля бумаги в индексе такая же , как доля бумаги в капитализации рынка. Например, акции Apple имеют наибольший вес в S&P 500 — индексе акций крупных компаний США, потому что Apple — самая дорогая компания в США.

Может учитываться не только капитализация, но и доля акций в свободном обращении — так называемый коэффициент фри-флоат. Этот параметр применяется в том же S&P 500 и индексе Московской биржи.

Еще может искусственно ограничиваться максимальный вес одной бумаги. Так, в индексе Московской биржи доля акций одной компании не может превышать 15% на момент формирования базы расчета индекса, а в остальное время не может превышать 30%. Топ-5 составляющих не могут занимать более 55 и 60% индекса соответственно.

Приложение № 3 к Методике расчета индексов акций Московской биржи от 18.01.2021

Взвешивание по капитализации удобно тем, что не надо постоянно корректировать состав индекса. Акции подорожали, из-за чего выросла капитализация компании — и автоматически выросла доля акции в индексе.

Бывают индексы, в которых все бумаги имеют равный вес. По сравнению с индексами, основанными на капитализации, такой подход снижает вес крупнейших компаний и увеличивает вес небольших. Равновзвешенные индексы надо периодически ребалансировать, даже если их состав не изменился.

Может быть и так, что самые дорогие компании занимают меньшую часть индекса. Это как взвешивание по капитализации, но наоборот. Такой подход встречается редко.

Что касается индексов облигаций, то в них вес отдельных бумаг может быть одинаковым — по крайней мере, в начале или сразу после ребалансировки. Или вес бумаг может определяться суммой заимствований тех, кто выпустил облигации.

Может использоваться даже ВВП стран, если речь о государственных облигациях. Последний подход применяется в индексе Solactive GDP Weighted Global Government Bond.

Статья Solactive о взвешивании индексов облигаций по ВВП

По виду доходности. Ценовые индексы основаны на том, как изменилась цена какого-то актива, например акций или облигаций. Дивиденды и купоны, то есть выплаты по ценным бумагам, не учитываются.

Еще есть индексы полной доходности, или total return. Они учитывают не только изменение цены, но и дивиденды или купоны. Если инвестор хочет оценить доходность какого-то вида активов, особенно в долгосрочной перспективе, лучше смотреть на индекс полной доходности.

Индекс полной доходности может считаться как без учета налогов с купонов и дивидендов, так и с поправкой на налог.

Например, есть ценовой индекс Московской биржи — без учета дивидендов от акций. В дополнение к нему рассчитываются индексы полной доходности:

- «брутто» — без учета налогов с дивидендов;

- «нетто» — по налоговым ставкам иностранных организаций;

- «нетто» — по налоговым ставкам российских организаций.

Как вложиться в индекс

Купить долю в индексе нельзя, потому что индекс — это условное понятие. Но можно инвестировать на основе индекса.

Это легче, чем выбирать отдельные акции или облигации. А главное, благодаря диверсификации снижается риск: в индексе обычно много бумаг, так что проблемы или даже банкротство нескольких компаний не приведут к значительным убыткам.

Вот несколько способов инвестировать на основе индекса.

Повторить вручную. Можно купить все бумаги из нужного индекса пропорционально их весу в индексе. Проблема в том, что точное повторение индекса обычно требует довольно крупного капитала: миллионов рублей или даже долларов. Для примерного повторения хватит и меньшей суммы, но тогда может отличаться результат.

Кроме того, ручное повторение индекса не очень удобно из-за затрат времени на покупку и продажу десятков и сотен бумаг. Еще это может быть менее выгодно из-за налогов.

Использовать производные инструменты. Можно использовать фьючерсы и опционы на индекс, но это рискованный инструмент из-за встроенного плеча. Кроме того, такие инструменты плохо подходят для долгосрочных инвестиций, а еще фьючерсы и опционы есть не на все индексы.

Использовать структурные продукты. Так называют комбинацию финансовых инструментов, обычно облигаций и опционов, в оболочке одного. Доходность структурного продукта может зависеть от поведения акции, валюты, индекса или иного базового актива.

У структурных продуктов есть минусы. Например, то, что они могут дать лишь часть доходности базового актива. Кроме того, досрочное погашение такого продукта часто приводит к убытку, а еще есть зависимость от надежности компании, которая выпустила продукт. Для некоторых продуктов может требоваться статус квалифицированного инвестора.

Купить паи фонда. Оптимальный способ — купить долю в инвестиционном фонде, то есть в ETF или биржевом ПИФе, отслеживающем нужный вам индекс. Долю в фонде называют паем или акцией. В фонде содержатся бумаги из индекса в нужных пропорциях, и если у инвестора есть паи фонда, то у него есть кусочек всех активов.

Цена пая зависит от того, как меняется стоимость активов в фонде. Например, если фонд отслеживает индекс S&P 500 и акции в составе индекса и фонда в среднем выросли, цена пая увеличится. Если индекс падает, пай тоже будет дешеветь.

Фонд берет комиссию за управление. В зависимости от фонда это может быть от доли процента до нескольких процентов в год от стоимости активов. Комиссия постепенно списывается из активов фонда и автоматически учитывается в цене его паев.

Паи инвестиционных фондов можно купить и продать на бирже так же , как обычные акции. Некоторые фонды платят дивиденды, некоторые — нет.

Через российских брокеров можно совершать сделки с ETF и БПИФами на Московской бирже. Через них же можно получить доступ к фондам на иностранных биржах, но понадобится статус квалифицированного инвестора.

Торговать на иностранных биржах можно и через иностранного брокера, например американского Interactive Brokers. Статус квалифицированного инвестора в таком случае не нужен, еще будет доступно больше фондов и других активов. Но придется самому считать доходы и платить налоги, а также сообщать в налоговую об открытии и закрытии счета и о движении средств.

https://journal.tinkoff.ru/guide/index-investing/