Рентабельность инвестиций

Рентабельность инвестиций — значение, отражающее эффективность применения собственного или заемного капитала, вложенного в какой-либо инвестиционный проект. Например, в коллективные займы для малого и среднего бизнеса на краудлендинговой площадке.

Return on Investment или, сокращенно, ROI — коэффициент, использующийся для прогнозирования или определения полученной инвестиционной прибыли за полный период инвестирования. Обратите внимание: в первом случае итоги финансового расчета ROI будут показывать ориентировочную доходность вложений в инвестиции, а точные цифры.

Задачи расчета рентабельности инвестиций

Потенциальную рентабельность инвестиций вычисляют, чтобы понять, стоит ли вкладывать деньги в ту или иную инвестиционную кампанию. Если результаты расчета ROI говорят об обратном, средства можно применить для других целей или направить в иной проект — с большим возможным доходом и/или более кратким периодом окупаемости.

Итоги анализа уровня рентабельности инвестиций можно использовать:

- Для прогнозирования ситуации — сопоставления эффективности нескольких проектов;

- Для оценки результатов — эффективности имеющихся инвестиционных активов.

Оценив окупаемость действующих инвестиционных вложений, компания может:

- Отказаться от тех или иных невыгодных инвестиций;

- Сформировать успешную тактику дальнейшей работы;

- Правильно распланировать бюджет прибыли и расходов.

Частные инвесторы, оценив показатели рентабельности инвестиций, получают возможность:

- Сравнить инвестиционные проекты разных компаний;

- Создать устойчивые и прибыльные портфели инвестиций.

В конечном итоге расчет ROI позволяет предприятиям и частным инвесторам не вкладывать деньги в убыток себе.

Подписывайтесь на наш Telegram-канал

Методы расчета окупаемости инвестиций

Определить значение возможной или текущей доходности от ведения инвестиционной деятельности по самой простой формуле можно с помощью 2-х показателей:

- Сумма средств, которая уже отдана или будет вложена в инвестиции.

- Потенциальная или имеющаяся инвестиционная прибыль.

Чтобы получить информацию о рентабельности инвестиций, можно использовать разные методы:

- Окупаемость вложений в инвестиционные активы в процентах, умноженная на оборачиваемость инвестиций предприятия;

- Соотношение прибыли к торговым объемам, увеличенное на соотношение активов компании к торговым объемам;

- Соотношение доходов к инвестициям предприятия.

Коэффициент ROI — обширное понятие. Для каждого направления бизнеса его можно трактовать по-своему. Чтобы избежать лишних сложностей, для «поверхностного» расчета рентабельности инвестиций, компаниям и отдельным инвесторам иногда предпочтительнее использовать универсальную формулу.

Простая формула для оценки рентабельности инвестиций

Для расчета ROI представители любого направления бизнеса и частного инвестирования могут применять формулу:

- ((Общая прибыль от инвестиций — Вложенный капитал) / Инвестированная сумма) * 100% = Значение окупаемости вложений

Важно: все исходные показатели нужно брать за один конкретный период.

Еще раз отметим, что формула дает приблизительные результаты. Но используя полученный показатель рентабельности инвестиций, можно понять, окупаются ли вложения в активы. Если значение доходности равно нулю или коэффициент ROI минусовой, значит, инвестиции не приносят прибыли.

Пример использования формулы

Покажем, как работает универсальная формула расчета эффективности инвестиций на примере. Допустим, инвестор купил активы на общую сумму 200 евро. Стоимость одного инвестиционного инструмента — 40 евро. Инвестор дожидается момента, когда рыночная цена его активов возрастает до 80 евро за штуку, и продает инвестиции. Общий инвестиционный доход — 400 евро.

Подставляем данные примера в формулу ROI:

- ((400 — 200) / 400) * 100% = 50%

Значение окупаемости инвестиций в 50% является отличным показателем. Но реальная рентабельность потенциальных вложений может быть как меньшей, так и большей. Т.к. статический метод не учитывает множество факторов, включая инфляцию и комиссии.

Если актив имеет низкую волатильность, т.е. его цена не подвержена регулярным и значительным колебаниям, использование формулы обеспечивает достаточно точные результаты.

Чтобы показать важность волатильности активов, приведем для примера инвестиции:

- В краудлендинговые займы. Клиенты платформ краудлендинга знают, сколько финансовых средств они вкладывают, и какой доход получают впоследствии. Инвестиции неволатильные — срок и окупаемость известны заранее;

- В цифровые монеты. Стоимость криптовалют изменяется на десятки и сотни процентов в течение дня. Поэтому владельцы активов знают, сколько денег они инвестируют, но могут только предполагать потенциальную доходность.

В случае с высоковолатильными инвестициями, универсальную формулу рекомендуется использовать:

- Для сравнения нескольких проектов и выбора лучшей кампании по окупаемости;

- Для анализа рентабельности имеющихся или уже реализованных активов.

Крупным предприятиям мы советуем проводить расчет ROI по другому правилу. Формула индекса окупаемости PI на порядок сложнее, но дает более точные цифры.

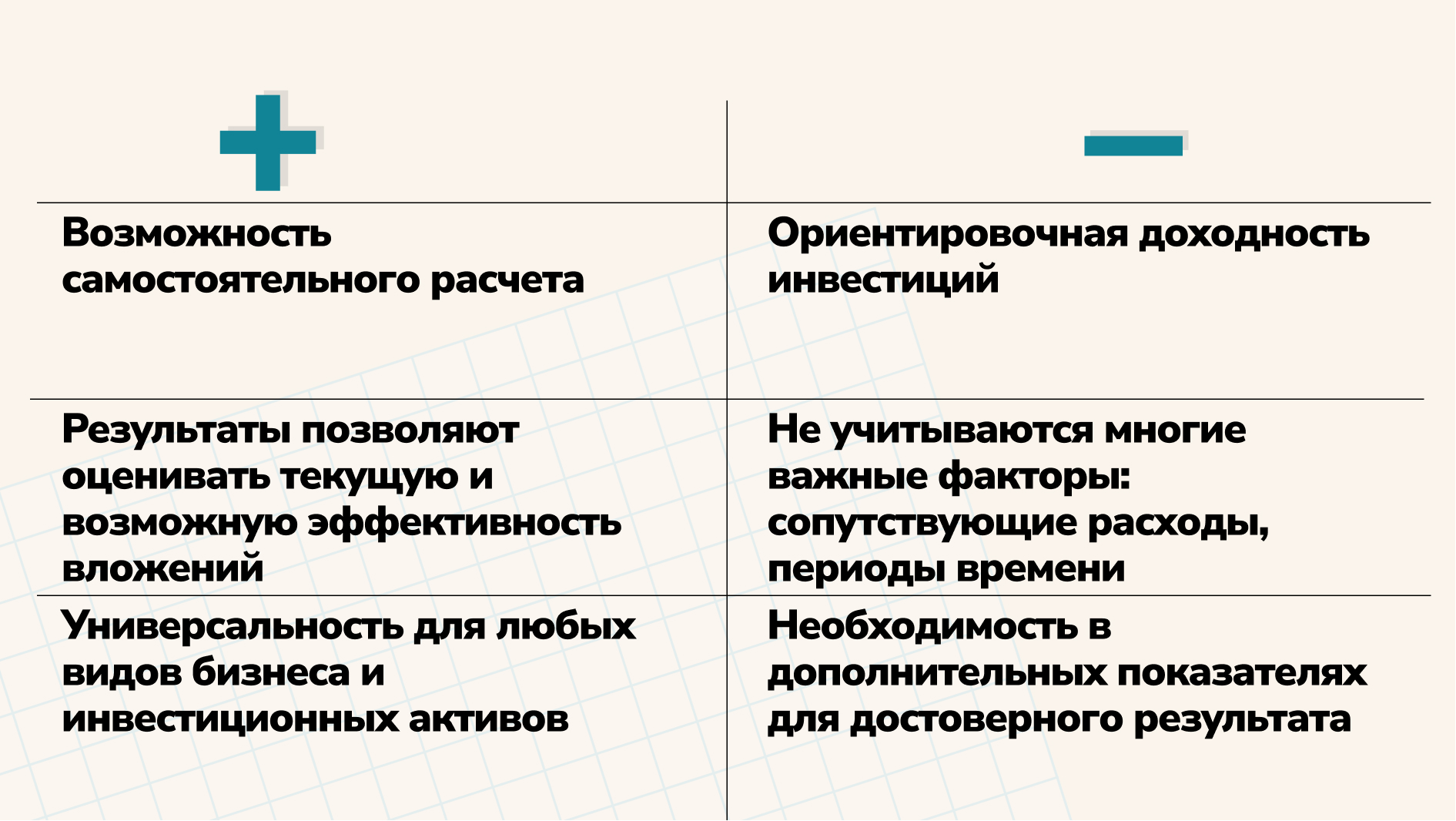

Сильные и слабые стороны универсальной формулы расчета ROI

В таблице приведены только основные достоинства и недостатки метода.

Проводить оценку уровня рентабельности следует перед принятием любого важного решения по инвестициям.

Формула расчета индекса окупаемости инвестиционной деятельности

Profitability index или, сокращенно, PI — индекс эффективности инвестиций, показывающий рентабельность ведения инвестиционной деятельности. Правило для вычисления финансового показателя:

- NPV / L = Индекс инвестиционной эффективности

- L — изначально инвестированная сумма;

- NPV — сумма дисконтирования финансовых потоков.

Проблема заключается сложности определения NPV. Поэтому использовать метод рекомендуется, обратившись к специалистам.

Если вы хотите определить NPV самостоятельно, используйте формулу:

- R — ставка дисконтирования;

- CF — платежный поток (таким образом, CFt будет платежом платеж через t количество лет);

- t, n — интервалы времени.

Применение сложной формулы расчета индекса эффективности вложений, дает компании возможность выбирать лучшие инвестиционные проекты при ограниченном капитале. Именно этот метод стоит использовать при работе с высоковолатильными активами на долгом периоде. Для краткосрочных вложений он, также как универсальная формула, мало подходит.

При наличии исходных данных, включая NPV, оценка рентабельности инвестиций по индексу PI не составляет труда. Входящий финансовый поток должен быть больше инвестированной суммы. В таком случае можно говорить об эффективности вложений.

Информация для анализа итогового показателя:

- PI больше 1-ого — проект имеет хорошую окупаемость, можно начинать или продолжать инвестировать финансовые средства;

- PI меньше 1-ого — инвестиционная кампания не даст или не дает прибыли, вложенные деньги не работают или не будут работать;

- PI равен 1-ому — проект не сулит или не приносит дохода, но инвестированные финансовые средства возвратятся или уже возвращены.

Преимущества оценки рентабельности инвестиций, вычисленной по индексу PI:

- Принимаются в расчет возможные к поступлению денежные потоки;

- За счет ставки дисконтирования, учитываются риски;

- Информация для оценки эффективности наиболее точная.

Недостаток расчета ROI по индексу PI — сложность правильного определения сумм (ставок) дисконтирования потоков. Кроме того, чем более длительный период инвестирования, тем меньше точность итогов вычислений.

Подписывайтесь на наш Telegram-канал

Оптимальный показатель рентабельности инвестиций

Вложения эффективны, т.е. порог безубыточности преодолен, если значение расчета, при использовании универсальной формулы, равно 20 или более. Все, что идет за 20, будет чистым доходом, до 20 — убытком. Если итог равен, например, 15, значит, инвестиционная деятельность нерентабельна.

Если использовался сложный метод расчета PI, инвестиции рентабельны при значении 1 и более. Но учтите, что, как правило, значение более 1-ого говорит о высоких рисках инвестиционной кампании. Т.к. чем больше потенциальная прибыль, тем больше опасность не получить никакого дохода вообще.

Дополнительные показатели уровня рентабельности инвестиций

Для полноценного анализа окупаемости финансовых вложений в бизнесе необходимо работать не только со значением ROI. Но и с такими показателями, как:

- ROA — позволяет определить уровень рентабельности капитала предприятия, полученного за последний год. В сочетании с ROI, ROA показывает колебания окупаемости, и дает возможность прогнозирования стабильности курса, выбранного компанией;

- ROE — позволяет понять, какой рентабельностью обладает капитал предприятия за весь период ведения бизнеса, и дает возможность прогнозирования дальнейшей стабильности работы компании.

Оба показателя используются для анализа окупаемости инвестиций лишь применительно ко всей деятельности предприятия, а не отдельному проекту или направлению в бизнесе.

Основные ошибки инвесторов при расчете ROI

Проводя расчет рентабельности инвестиций, компании и частные инвесторы допускают одни и те же ошибки. Самые распространенные «промахи»:

- Неучтенная средняя длительность сделки, приводящая к потере важной информации;

- Указание неправильных инвестированных сумм прибыли и расходов;

- Неучтенные дополнительные затраты, например, комиссии при определении величины дохода от инвестиций.

Ошибкой будет использование значений рентабельности инвестиций для вычисления эффективности потенциальных вложений, если:

- Есть значительная разница в стоимости инвестиционных активов;

- Компания находится на начальных этапах ведения деятельности (новый бизнес, стартап). Здесь предприятиям всегда приходится нести повышенные расходы;

- Бизнес осуществляется по сложной модели. Понять, какие именно каналы дали результаты — доход или убытки, проблематично.

Подводим итоги: рентабельность вложений имеет большое значение. Это один из наиважнейших показателей инвестиционного мира. Провести расчет ROI можно самостоятельно. Отказываться от использования хотя бы простой финансовой формулы не следует ни компаниям, ни частным инвесторам.

Читайте также

Bewertungen über Vulkanvega.

Aufmerksamkeit ist jedermann Vulkan Vegas Kunden grundsätzlich zu empfehlen. Erfreulicherweise sind Freispiele c/o den ersten.

Статьи Март 2024

Vulkan Las Vegas 25 Euro Ad.

Klassiker wie Baccarat, Poker und Blackjack kommen au?erdem als Automatenspiele vor. Gelegentlich kontaktiert Feuer speiender.

Статьи Март 2024

Vulkan Vegas Erfahrung 2024.

Maximal können Sie für perish höchste Stufe 12% Cashback pro Woche erhalten sowie das geht.

Статьи Март 2024

Automatenspiele Online Kost.

In unserem Test konnte sich Vulkan Sin city auch für seinen angebotenen Bonus das Extra.

Статьи Март 2024

Vulkan Vegas Fifty Freespin.

Zunächst einmal sein jedem Spieler fifty five Freespins angeboten, einiger wenn er noch eine gewisse.

Статьи Март 2024

Ice Online Casino Promo Cod.

Der durchschnittliche RTP dieser Spielautomaten kommt demnach auf rund 96%. Manche Slots befinden gegenseitig so.

Статьи Март 2024

Login Bei Casino Vulcanvega.

Zum Zeitpunkt unseres Erfahrungsberichts delay die Anzahl an Provider bei über 60, darunter junge anderem.

Статьи Март 2024

Финансы и Финансовая грамот.

Этому не учат в школе

Статьи Декабрь 2023

Как 100 тысяч рублей превра.

Никакого волшебства, лишь сложные проценты

Статьи Декабрь 2023

Долгосрочный или краткосроч.

Статьи Декабрь 2023

Инвестиционный договор: как.

Статьи Ноябрь 2023

Активные и пассивные инвест.

Какой вид инвестирования выбрать?

Статьи Ноябрь 2023

P2b кредитование — как рабо.

Что такое p2b кредитование

Статьи Октябрь 2023

Скоринг заемщиков на инвест.

Что такое скоринг и как работает

Статьи Октябрь 2023

Что такое платежный календа.

В чем необходимость для бизнеса, правила составления и ведения

Статьи Сентябрь 2023

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями, а носят только информационный характер, представляя личное мнение автора. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО “Инвест Гоу” не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение совершать сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Не является рекламой ценных бумаг и иных инструментов инвестирования. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски.

ООО “Инвест Гоу” осуществляет деятельность в соответствии с Федеральным законом от 02.08.2019 N 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации»

ООО “Инвест Гоу”, ИНН 7720394256, ОГРН 1177746958619, зарегистрировано в реестре Банка России в качестве Оператора инвестиционной платформы 17.02.2021 года.

Адрес регистрации и место нахождения совпадают:

115404, г. Москва, вн.тер.г. муниципальный округ Бирюлево Восточное, ул. Ряжская, д. 13 к. 1, помещ. I, ком. 8

https://blog.investgo.ru/rentabelnost-investicij/