Ставка дисконтирования: что это, где применить и как рассчитать

Ставка дисконтирования — это эталонная величина, выраженная в процентах, применяемая для сравнительной оценки эффективности инвестиций.

Например, вам нужно выбрать: положить деньги в банк со ставкой депозита 12% сроком на пять лет с ежегодной выплатой процента или купить облигации с погашением через девять лет с купоном 8,5%, выплачиваемым дважды в год и с текущей ценой 91% от номинала. Как вы будете выбирать, да еще учитывая, что уровень инфляции составляет около 8%?

Аналитик занимается оценкой стоимости (Фото: Shutterstock)

Для решения этих задач используется прием, который называют дисконтированием. С помощью дисконтирования можно сопоставить будущие денежные потоки и выбрать из нескольких вариантов инвестиций самый выгодный. А ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Правильный расчет ставки дисконтирования позволит вам:

- оценить эффективность инвестиций относительно надежных вкладов;

- сравнить варианты инвестиций с разной длительностью вложения;

- сравнивать доходность вложений инструментов с разной степенью риска.

Ставка дисконтирования зависит от множества факторов: уровень инфляции, доступные для инвестора варианты вложений, риск вложений, стоимость вашего капитала и др. Но далеко не все внешние факторы можно достоверно учесть в ставке.

Как появилась ставка дисконтирования

Первоначально ставка дисконтирования применялась при учете векселей. Принимая к оплате вексель, банкиры знали сумму, которую они получат, когда предъявят вексель к погашению. Но чтобы им самим заработать, банкиры выплачивали предъявителю деньги со скидкой — дисконтом. А процентная ставка, в которой измерялся их доход, называлась учетной ставкой, или ставкой дисконтирования (discount rate). Сумма, которая выплачивалась предъявителю векселя, рассчитывалась как раз с помощью дисконтирования — зная, сколько он получит в будущем и учитывая текущий уровень процентных ставок, банкир определял текущую стоимость денег.

Этот прием оказался настолько универсальным и полезным, что стал широко применяться при оценке и сравнении эффективности вложений в разные инструменты или проекты. При дисконтировании инвестор, как и банкир при учете векселей, пересчитывает стоимость денег, которые он получит в будущем, причем в совершенно разные сроки, на текущую стоимость. Он как бы проецирует стоимость денег из будущего на плоскость настоящего времени. А центральным звеном расчетов выступает ставка дисконтирования.

Как рассчитать ставку дисконтирования

При расчете ставки дисконтирования очень важно определить ставку, которая позволит максимально корректно привести будущую стоимость доходов и расходов к текущей. Для этого нужно учитывать и общий уровень процентных ставок, и факторы риска вложений в отдельные инструменты.

При расчете ставки дисконтирования нужно учесть два основных вида факторов:

- Уровень безрисковых ставок.

- Премии за риск.

Безрисковые ставки — это процентные ставки инструментов с минимальным для инвестора уровнем риска. Обычно такими инструментами являются облигации центрального правительства — ОФЗ в России, US Treasuries в США и т. п. Также в качестве безрисковых ставок могут учитываться ставки по депозитам системообразующих банков. Иногда как безрисковая ставка может рассматриваться ключевая ставка центральных банков.

Уровень безрисковых ставок является фундаментальным — он определяет минимальный уровень всех ставок дисконтирования.

Премии за риск — это надбавки к уровню безрисковых ставок, которые стоит учитывать при вложении в отдельные инструменты или проекты. Это могут быть общие факторы — уровень инфляции, надбавка за страновой риск; факторы, учитывающие риск вложения в отдельные инструменты, — надбавка за отраслевой риск, надбавка за индивидуальный риск (зависит от надежности эмитента, инструмента или проекта).

Учет премий за риск позволит более точно настроить инструмент дисконтирования, чтобы избежать ошибок в сравнении разных инвестиций.

При расчете ставки дисконтирования используются различные способы и методы, которые можно объединить в такие основные группы:

- интуитивные методы;

- модели на основе премий за риск;

- аналитические модели.

Интуитивные методы

В эту группу включается:

- собственно интуитивный метод.

- экспертный метод.

Интуитивный метод — это способ определения ставки дисконтирования на основе субъективного видения инвестора. Проще говоря, когда инвестор прикидывает ставку дисконтирования практически на глазок. Например, он рассуждает так: «Я могу положить деньги на депозит в надежном банке под 12–15%. Тогда эффективность других вложений я буду сравнивать с таким уровнем ставок».

Экспертный метод — это, по сути, тот же интуитивный метод, только итоговая величина ставки дисконтирования выводится как совокупный консенсус нескольких экспертов с тем или иным уровнем обоснованности их мнений.

Аналитики совещаются (Фото: Shutterstock)

Модели на основе премий за риск

К моделям на основе премий за риск относятся, например, такие модели, как:

- модель кумулятивного построения;

- модель капитальных активов CAPM.

Общим для этих моделей является то, что ставка дисконтирования выводится как сумма безрисковой ставки и премий за риск.

Модели кумулятивного построения — это метод определения ставки дисконтирования, при котором к безрисковой процентной ставке прибавляются все премии за риск, которые можно определить для конкретного инструмента.

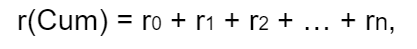

Формула расчета ставки дисконтирования кумулятивным способом выглядит так:

где r 0 — безрисковая ставка,

r 1 , r 2 , r n — все премии за риск для оцениваемого инструмента.

Модель капитальных активов CAPM (Capital Asset Pricing Model, модель оценки капитальных активов) — это метод определения ставки дисконтирования для сравнительной оценки эффективности вложений в акции, при котором к безрисковой процентной ставке прибавляется премия за риск по отдельному инструменту с учетом его β-коэффициента.

β-коэффициент (бета-коэффициент) — это мера рыночного риска акции, которая показывает изменчивость доходности акции к доходности на рынке в среднем. β-коэффициент численно показывает, на сколько процентов изменяется цена акции бумаги при росте или снижении индекса на 1%. Положительный коэффициент говорит о том, что акция двигается в одном направлении с рынком, а отрицательный коэффициент означает, что акция двигается в противоположную от общего направления рынка сторону.

β-коэффициенты рассчитываются и публикуются и аналитиками, и торговыми площадками, например Московской биржей.

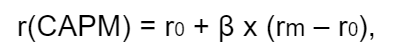

Формула расчета ставки дисконтирования по CAPM выглядит так:

где r 0 — безрисковая ставка,

r f — средняя доходность фондового рынка (биржевого индекса).

Аналитические диаграммы (Фото: Shutterstock)

Аналитические методы

Аналитические методы — способы расчета ставки дисконтирования с применением элементов финансового анализа. Среди аналитических методов можно выделить:

- WACC;

- мультипликативные методы.

WACC — это средневзвешенная стоимость капитала (Weighted Average Cost of Capital). WACC используется компаниями для сравнительной оценки эффективности инвестиционных проектов.

Как правило, у компании есть два вида используемого капитала — собственный и заемный. Собственный капитал равен сумме средств, принадлежащих самой компании или причитающихся ее акционерам. Заемный капитал — это средства, привлеченные компанией извне (кредиты и займы). Заемный капитал достается компании не бесплатно — по кредитам и займам она должна платить проценты.

В случае когда у компании или у инвестора только заемные деньги, то для них самым главным становится то, чтобы инвестиционные проекты приносили больше, чем приходится платить по кредиту. В этом случае при оценке инвестиционных проектов в качестве ставки дисконтирования можно использовать ставку по кредиту, скорректированную на ставку налога на прибыль.

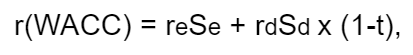

Но когда у компании есть и собственный, и заемный капитал, то ставка дисконтирования по модели WACC считается следующим образом:

где r e — стоимость собственного капитала,

S e — доля собственного капитала,

r d — стоимость заемного капитала,

S d — доля заемного капитала,

t — ставка налога на прибыль.

Стоимость заемного капитала r d — это средневзвешенный процент по имеющимся займам и кредитам.

Стоимость собственного капитала r e может определяться либо методом CAPM, описанным выше, либо другим способом — например, с помощью модели Гордона.

Модель Гордона для оценки стоимости собственного капитала компании предполагает, что за возможность использования собственного капитала компания платит дивидендами. Значит, стоимость собственного капитала определяется отношением суммы выплаченных дивидендов к сумме денег, привлеченных в ходе размещения акций.

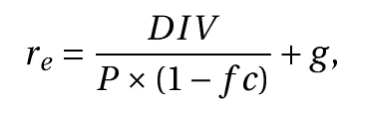

В итоге формула, по которой рассчитывается стоимость собственного капитала по Гордону, выглядит так:

где DIV — это сумма годовых ожидаемых дивидендов на одну акцию;

P — цена размещения акций,

fc — затраты на эмиссию (в %),

g — темпы прироста дивидендов.

Мультипликативные методы — это способы расчета ставки дисконтирования на основе различных коэффициентов прироста и других коэффициентов предприятий.

Это может быть, например:

- расчет ставки на основе рентабельности капитала (ROE), когда за ставку дисконтирования принимают показатель ROE;

- расчет ставки на основе рентабельности активов (ROA), когда за ставку дисконтирования принимают показатель ROA;

- расчет ставки на основе рыночных мультипликаторов, когда за ставку дисконтирования принимают значение доходности как отношения прогнозного дохода к текущей рыночной стоимости компании. Например, прогнозное значение чистой прибыли на акцию (EPS) к рыночной стоимости акций или прогнозное значение денежного потока к капитализации

Как применяется ставка дисконтирования

Как мы писали вначале, ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Дисконтирование — это приведение будущей стоимости денежных потоков к стоимости в настоящее время по ставке дисконтирования.

Один из частых результатов дисконтирования — получение чистой текущей (приведенной) стоимости денег.

Чистая текущая стоимость (NPV, Net Present Value) — разница между всеми денежными притоками и оттоками, приведенными к текущему моменту времени по ставке дисконтирования. Эта величина показывает сумму денежных средств, которую инвестор ожидает получить от проекта, пересчитанную к настоящему времени.

Сравнив NPV разных по длительности инвестиционных вариантов, инвестор может выбрать наиболее доходный.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

https://quote.rbc.ru/news/article/6283b0189a79470998b95e63