Как вернуть страховку за погашенный кредит, и какие существуют нюансы, при возврате страховки

Как вернуть страховку за погашенный кредит, и какие существуют нюансы, при возврате страховки

Какие бывают виды страхования, и почему нельзя от нее отказаться, если имеется кредит на машину и квартиру (ипотека)? Возврат страховки – пошаговая инструкция. Почему необходимо возвращать страховку?

- Что говорится в законодательстве о страховке

- Как вернуть страховку по кредитному займу после его погашения

- Возврат страховки при досрочном погашении кредита

- Почему нужно вернуть страховку

- Как отказаться от страхового полиса и чем это может обернуться

- Возврат страховки: основные нюансы

- Возврат страховки по шагам – что делать заемщику

- Причины отказа возврата страховых денег

- Какие бывают страховки

- Почему нельзя отказаться от страховки при оформлении кредита на автомобиль или ипотеки

- Коллективная страховка и возврат денежных средств по ней

Прослушать статью

Страхование по кредитному займу – это услуга дополнительного плана, что позволяет защитить кредитную организацию от всевозможных рисков при неуплате займов, если возникают какие-то непредвиденные жизненные обстоятельства. Страховку банк предлагает заемщикам при оформлении кредитного договора, которая идет как дополнительная услуга, а также не влияет на тарификацию по процентным значениям от общего кредитного займа.

Что говорится в законодательстве о страховке

В соответствии с указанными в законодательстве правилами, клиент может отказаться в течение пяти дней после того, как был заключен кредитный договор. И многие банки, не оговаривают о такой возможности, потому что им не выгодно выплачивать страховые средства, поэтому все это вписывается просто в кредитный договор и в дальнейшем заемщик не сможет уже отказаться от нее.

Есть кредитные организации, которые в утвердительной форме, говорят, что страхование является обязательным при получении кредитного займа. В таком случае, по закону о правах потребителей, заемщик имеет полное право подать исковое заявление в суд, чтобы расторгнуть страховой договор.

Но стоит учесть тот факт, что при обращении в суд, банк сможет выплатить только частично от общей суммы страховки, так как договор является юридически значимым.

Как вернуть страховку по кредитному займу после его погашения

Чтобы вернуть денежные средства по страховке, хотя бы какую-то ее часть, необходимо обратиться в банк, но стоит помнить, что данная процедура достаточно сложная, так как кредитная организация может привести такие аргументы, против которых, даже суд не сможет пойти. Но попробовать можно, нужно только написать заявление по форме банка и указать, что хотите вернуть деньги за страховку, с прикрепленным чеком и справкой, что кредит полностью погашен.

И после того, как заявление будет рассмотрено банком, и вам говорят отрицательное решение, то заемщик может обратиться в суд с исковым заявлением, чтобы защитить свои потребительские и финансовые права. Но еще раз повторимся, что банк может выиграть судебное заседание за счет своих аргументов.

И когда заемщик решил обратиться в суд с исковым заявлением, то ему необходимо предъявить еще дополнительный пакет документов, как:

- Копия кредитного договора, который непосредственно связан с кредитованием.

- Справка, которая подтверждает факт закрытия кредитного займа.

- Копия заявления по возврату страховки.

- Копия ответного заявления на обращение заемщика.

Справка! Заемщик может приложить все чеки по расходам, которые понес во время процедуры возврата страховых денег.

Какие виды страховок возможно вернуть

Полис по основному страхованию клиентов во время оформления кредитования, может быть обязательный и необязательный.

Залоговый кредитный займ – это обязательное условие, так как такой вид страховки вообще нельзя вернуть.

Добровольное страхование – это условие оговаривается при оформлении такого вида кредитного займа, как наличные, потребительское кредитование, кредитка, в данном случае, возможно, вернуть, как частично, так и полностью.

Возврат страховки при досрочном погашении кредита

Если у заемщика получилось досрочно вернуть денежные средства кредитной организации, то можно попробовать процедуру по возврату страховки в соответствии с законом. Затем, заемщик обращается за ответом к специалисту банка, как вернуть страховку. Но перед тем, как идти в банк и консультироваться, необходимо полностью прочитать кредитный договор и понять, сколько можно вернуть и вообще получится ли.

Внимание! Страховая компания, имеет полное право отказать заемщику в возврате денежных средств, если в договоре нет пункта – досрочное погашение кредита.

Все действия кредитной организации осуществляются в соответствии с законом по статье № 958 ГК РФ.

Если же в договоре прописывается, что заемщик имеет полное право на получение денежных средств по страховке после досрочного погашения кредитного займа, то заемщик обращается в банк за выплатой.

Справка! Заемщик сможет получить деньги только за тот период, когда не пользовался данной услугой.

Подаете в кредитную организацию в письменном виде заявление о том, что вам нужно получить справку о досрочном закрытии кредита. Затем посещаете страховщика и пишете заявление о том, что хотите вернуть затраченные средства по страховке.

Кроме заявления, заемщику необходимо предъявить ряд дополнительных документов, как:

- Документ, подтверждающий личность (паспорт).

- Оригинал кредитного договора.

- Оригинал страхового полиса.

- Справка о том, что кредит погашен и у вас нет задолженностей перед банком.

- Все выписки платежей по основному страховому взносу.

При этом, нужно звонить не в кредитную организацию, а в страховую компанию, когда будет собран весь пакет документов. И после того, как заемщик предъявил полный пакет документов, и страховщик отказал в выплате денег, то необходимо обращаться выше, т.е. в суд, и защищать свои права потребителя, которые позволят получить хотя бы какую-то часть страховочных денег.

Почему нужно вернуть страховку

Возвращение страховых средств по кредитному займу – на сегодняшний день, является популярной услугой, которая востребована среди заемщиков. Если заемщик хочет вернуть страховые деньги, то ему необходимо написать заявление в страховую компанию. На написание заявления дается две недели, со дня, когда был подписан кредитный договор. В основном страховые средства составляют не больше 30-ти процентов от общей суммы кредита.

Из-за страховки увеличивается переплата по кредитованию. И когда заемщик получает денежные средства на руки, то половина этих денег направлена на погашение страховки. Приведем пример, вам нужно 130 000 рублей на руки, но получите вы только 100 000 рублей, а оставшиеся 30 000 идут на страховку, которую желательно быстрее вернуть кредитной организации, тем самым уменьшив свою переплату.

В таком случае, банк просто обязан выплатить в течение двух недель вашу страховку, которая была включена в кредитный договор с момента его подписания. И если заемщик упустит это время, то денежные средства, можно и не получить. В любом случае, все будет зависеть от банка и самого заемщика, т.е. какие действия он предпримет.

Как отказаться от страхового полиса и чем это может обернуться

Отказаться от страховки можно в момент подачи заявки на кредитование. Необходимо сказать свое решение специалисту банка, что вы не будете подписывать дополнительное соглашение на страхование. Но если заемщик отказывается, то его решение может пойти ему в минус. Есть несколько последствий при отказе от страховки:

- Решение банка будет отрицательным без подписания на получение страхового полиса. Это частый вариант отказа при подаче заявки на кредитование. Это можно объяснить, банк не готов нести большие риски, если заемщик не будет выплачивать по кредиту, либо его КИ желает лучшего. И чтобы кредитор дал положительное решение по кредитному займу, заемщику необходимо согласиться на страховку.

- Значительно увеличивается процентная ставка. Но банки идут на некоторые уловки. Если банк предлагает один кредитный продукт с различными тарификациями с использованием страховки и без нее. Если у заемщика будет полис страхования, то он может рассчитывать на кредит с низкой процентной ставкой, а если он отсутствует, то ставка значительно увеличится. Соответственно, заемщик делает выбор в сторону страховки, но он не подразумевает, что нужно будет оплачивать сумму больше, чем оформляли. И тогда можно ожидать повышенный процент по кредитному займу.

В основном, если заемщик отказывается от страхования, то у него резко меняются условия по кредитованию в худшую сторону для него. Это отражается на сумме займа, процентной ставке, увеличивается срок выплаты по кредиту, либо его могут сократить в разы и многое другое. Для банка подключение к полису страхования заемщиков, является выгодным, поэтому всячески будут уговаривать своих клиентов, чтобы они подписали дополнительное соглашение по страховке.

Возврат страховки: основные нюансы

Если заемщик во время подписания кредитного договора, дополнительно согласился на страхование, то отказаться можно от него в течение пяти дней, с того момента, когда был подписан договор. К главному условию можно отнести тот факт, что страховой случай в определенный период отсутствует. Некоторые банки дают от 2 недель до 1 месяца возврат страховых денег – это Сбербанк и ВТБ, что подтверждается в действующем договоре, поэтому, когда подписываете, обращайте свое внимание на все пункты, которые прописываются.

Справка! Двухнедельный период по «охлаждению» был введен в соответствии с указом Центробанка РФ. По своему усмотрению, страховщик или кредитная организация могут ввести другой срок по возврату страховых денег.

Страховая компания за десять дней обязуется вернуть страховку клиенту, при получении от него соответствующей претензии. Страховые компании чаще всего не выплачивают в установленный срок денежные средства, и если такая ситуация произошла, то заемщик в праве обратиться в Роспотребнадзор и сообщить о не соответствии своим служебным обязанностям.

А если заемщик поступит следующим образом, и в день подписания договора, напишет заявление о возврате страховки, то ему вернут денежные средства в 100% размере.

А когда проходит от 1 до 5 дней, то на полную стоимость страховки можно не рассчитывать, так как вам выплатят только некоторую часть от общей суммы, которая соответствует пропорциональному периоду, который начал действовать с момента полученного полиса по страхованию и до того момента, когда подали заявление на возврат.

Отсюда получается следующее, если заемщик направляет свое заявление по истечению четырех дней на возврат страховых средств, то страховая компания удержит денежные средства за этот период, и выплатит меньшую сумму, но она будет незначительной.

Закон об «охлаждении» и возврат страховых средств в течение двух недель не распространяются на автострахование и ипотеку, где страховка является обязательным условием. «Охлаждение» распространяется на потребительский и товарный кредит, нецелевой займ, и другой вид кредитования, на которые не предусматривается данная услуга.

Возврат страховки по шагам – что делать заемщику

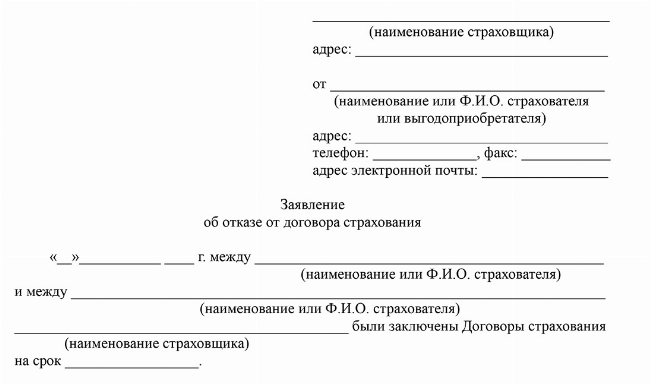

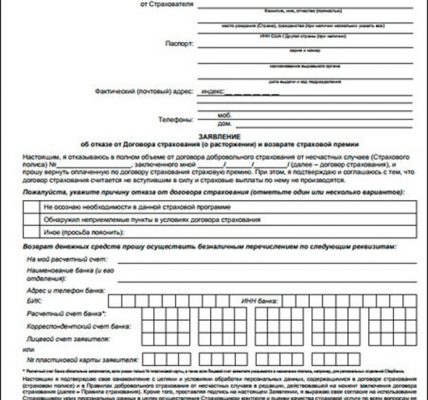

В течение двух недель, заемщик должен написать заявление на возврат денежных средств по страховке, т.е. отказаться от нее. Только для этого необходимо обратиться к специалистам банка или страховую компанию для предоставления образца заявления.

Если вам не дают образец заявления, то заполняете в произвольной форме, но указываете полностью свои Фамилию-Имя-Отчество и паспортные данные; номер, когда был заключен и дополнительные условия по кредитному договору и приложение по страхованию; необходимо написать хотя бы несколько причин, почему вы хотите отказаться от полиса по страхованию.

Внимание! Не забудьте написать расчетный счет и реквизиты банка, чтобы выплатить денежные средства. Это все можно узнать в том банке, где у вас имеется дебетовая карточка. Внизу пишите число, когда написали заявление и свою личную подпись.

Затем заемщик делает копии паспорта и кредитного договора, а также приложение по страховке. После того, как будут собраны все документы, заемщику нужно обратиться к своему страховщику. Некоторые заемщики приносят все бумаги в компанию страховщика – этого ни в коем случае нельзя делать. Так как индивидуальное страхование – это соответствие кредитному займу, где заемщик имеет полное право отказаться от страховки при обращении к страховщику, а не в кредитную организацию.

Есть два способа, чтобы предъявить пакет документов адресату:

- Личное посещение кредитной организации. Документы подготавливаются в двух вариантах, что прописывается в заявлении. Один вариант документов передается страховщику, он должен проставить печать и дату, когда вы посетили его, это необходимо для кредитной организации, а второй пакет документов остается в страховой компании. Это подтверждение того, что заемщик смог уложится в двух недельный промежуток «охлаждения».

- Отправить заказное письмо с уведомлением и полной описью вложенных документов через Почту России. Не переживайте о том, что Почта России будет затягивать с отправкой. Нет, такого не будет, они же ставят печать, когда была принята посылка, и уже это будет считаться фактической датой, а не тогда когда письмо будет доставлено адресату.

В указанный срок по закону, в течение десятидневного времени, страховщик обязуется выплатить денежные средства. И если обратиться к статистике, то такие организации чаще всего, осуществляют возврат страховых денег через несколько месяцев.

Причины отказа возврата страховых денег

Если от заемщика в течение двух недель страховая компания получает заявление на возврат денежных средств по страховке, то они не имеют право отказывать. Но есть случаи, когда страховой агент может вынести отрицательное решение, а именно:

- В соответствии с законодательством, при наступлении страхового случая, организация должна выполнить свои прямые обязательства. Страховой полис может быть при различных жизненных обстоятельствах – увольнение с работы после того, как заемщик оформил кредитование, либо сильно заболел и попал в больницу. По данным результатам, страховая компания обязуется вносить ежемесячные платежи за заемщика, что подтверждено в условиях кредитного соглашения.

- Отказ в выплате по страховке, если заемщик пропустил двухнедельное «охлаждение». Страховщик не выплатит ни копейки. Но у заемщика есть выход, он может подать исковое заявление в суд, чтобы ему вернули деньги, так как услуга была навязана специалистами банка.

- Заемщик может получить отказ, если страхование было коллективного плана. В пределах двух недель, эти средства не получится вернуть. Заемщик пишет исковое заявление в суд и попробовать доказать, что коллективная страховка была присоединена без согласия клиента, это указано в законодательстве РФ по защите прав потребителей. Соответственно, продавцы не имеют права накладывать одни услуги на другие.

- Страховщик может отказать клиенту в выплате страховки, так как прошло больше трех лет, и даже если он обратится с иском в суд, ему тоже откажут, потому что исковая давность исчерпала свою силу.

- Отрицательное решение может быть выставлено, если клиент указал неверные данные или не тот пакет документов.

Важно! Чтобы вам не отказали в выплате по страховке, обратитесь за полным перечнем документов в страховую компанию.

Какие бывают страховки

Страховки можно разделить на коллективную и индивидуальную. Индивидуальное страхование – это заключение договора непосредственно со страховщиком. Отсюда получаем: взаимоотношение между страховой компанией и физическим лицом.

Коллективная страховка – это когда заключается договор с клиентом с присоединением к страховке банка, который имеет статус страхового агента. Отсюда следует: взаимоотношение между страховщиком и банком (юридическое лицо).

Затем, после того, как страховки разделились по видам, одни относятся к необязательным, их еще можно вернуть, а другие вообще никак не получится. Ниже будут приведены страховки, по которым нет возврата денежных средств:

КАСКО – это страховка при оформлении кредита на покупку автомобиля. Актуальная страховка – это на недвижимость, т.е. ипотека или займ под залог квартиры. В данном случае необязательная страховка будет следующей:

- Жизнь и здоровье клиента – это вид добровольного страхования, которое регулируется в Гражданском Кодексе РФ.

- Если заемщик потерял работу, был сокращен штат сотрудников и многое другое. В данном случае, страховщик выплачивает ежемесячно за заемщика на протяжении от 4 до 10 месяцев, смотря какие условия прописаны в договоре. За это время, заемщик обязан трудоустроиться. В любом случае, если даже заемщик не находит работу, страховщик может выплачивать только определенный срок, а если заемщик не трудоустраивается, то ему придется искать денежные средства для погашения кредитного займа. В основном страховая выплата за заемщика осуществляется только в строго указанные сроки договором.

- Титульная страховка (ипотека) – это не обязательная услуга, хоть и все кредитные организации усердно просят ее оформлять. При подаче заявления на ее выплату, придет отказ.

- Страховка имущества при оформлении потребительского кредита.

Почему нельзя отказаться от страховки при оформлении кредита на автомобиль или ипотеки

Страховка по данным видам кредитования является обязательной, так как закреплена законом. Т.е. эти случаи не относятся к навязанным дополнительным услугам по страхованию, так как они закреплены в законодательстве РФ и идут как основное условие при получении данного рода кредитования. Поэтому, от данной страховки отказаться никак не получится, нежели при оформлении потребительского или другого кредита.

Обязательное наличие страховой услуги прописано в ГК РФ и ФЗ «Об ипотечном кредитовании». В соответствии с установленными правилами в законе, банк имеет полное право просить подписать заемщика дополнительное соглашение по страхованию, так как бывают случаи порча имущества, имущество утеряно и так далее. А вот титульное страхование не имеет обязательства перед подписанием договора, так как не является обязательным.

Данный вид страховки может быть полезной и для тех заемщиков, у которых могут наступить страховые случаи. Если клиент приобрел машину в кредит и не подписал страховку, и авто угнали, и не факт что он вернется к своему владельцу, то тогда заемщик выплачивает кредит по графику, а если заемщик согласен на страховку, то этим уже займется страховщик.

Коллективная страховка и возврат денежных средств по ней

После того, как Центробанк создал указ о сроках «охлаждения», то большинство банков ищут ухищрения, чтобы не действовать в соответствии с ним. Поэтому, начинают автоматически подключать своих заемщиков к коллективному страхованию.

Пять дней по возврату денежных средств не является действенным при заключении договоров с присоединением коллективного страхования, так как в соответствии с указом Центробанка РФ закрепление может получить только страховая компания и физическое лицо, но ни как не юр лицо. Коллективная страховка – это заключение договора между с страховой компанией и кредитной организацией, которая имеет статус юридического лица. Отсюда следует, что данный указ не является действенным при таких взаимоотношениях.

Выход можно найти из любой ситуации, особенно если в договоре будет прописан пункт, что возможен отказ от коллективного страхования в письменной форме. Поэтому, заемщик может написать заявление с отказом от коллективного страхования и возврату денежных средств. Такое редко можно встретить, но бывают случаи, что страховщик их прописывает в договоре.

И чтобы написать отказ от коллективной страховки, нужно быть уверенным в том, что это никак не отразится на проценте по кредиту. В некоторых случаях, лучше оставить страхование, нежели от него отказаться.

Какими законами регулируется возврат страховки

В соответствии с действующим законодательством заемщик, который погасил кредит досрочно, имеет полное право на частичную выплату из страховки. Если отталкиваться от судебной практики, то у заемщиков есть все возможности получить страховую выплату в течение двух недель, а также выявить нарушения со стороны кредитной организации.

Чтобы возвратить страховку по кредиту, можно обратиться к таким законам и статьям:

- Закон № 353 «О потребительском кредите».

- Статья № 958 ГК РФ «Досрочное прекращение договора по страхованию».

- Закон № 4015-1 «Об организации страхового дела».

- Закон № 2300-1 «О защите прав потребителей».

В соответствии с изменениями ФЗ РФ № 353, которые были внесены больше одного года назад при принятии дополнительных законодательных актов № 483 и № 489. В соответствии с уже имеющимися правками в законодательстве отмечено, что заемщик имеет полное право на получение страховых средств по закону. Статьи в Федеральном и Гражданском Кодексах уже действуют.

Застрахованный клиент имеет официальное основание на получение страховых средств, а именно:

- Написать отказ в письменной форме в течение двух недель с момента подписания договора.

- Требовать страховую выплату при досрочном погашении кредита.

- Обратиться в суд с иском, если со стороны страховой компании выявлены нарушения.

Большинство сотрудников недобросовестно относятся к заключению договоров, т.е. говорят, что якобы страховка уже включена в сумму при оформлении потребительского кредита. Заемщик имеет полное право отказать сотруднику банка в оформлении страховки. И если заемщик заподозрил, что сотрудники банка навязывают или скрывают факт страхования, то можно на них надавить в соответствии с законом «О правах потребителей». Навязать услугу страхования, будет считаться мошеннической схемой.

Кредитные организации частенько скрывают факт по страховым выплатам. Законодательство не дает гарантии, что сможет защитить заемщика и его права, если будет подписан договор, в котором четко прописан возврат денежных средств. И чтобы не попасть в неприятную ситуацию, необходимо внимательно прочитать договор от и до, и задать все интересующие вопросы кредитору.

https://finanso.com/ru/blog/kredity/kak-vernut-strahovku-za-pogashennyj-kredit/